Für Aufwendungen für Fahrten, die durch die Behinderung veranlasst sind, wird dem Steuerpflichtigen ab 2021 auf Antrag ein Pauschbetrag gewährt (behinderungsbedingter Fahrtkosten-Pauschbetrag). Den Pauschbetrag erhalten:

Über diesen Fahrtkostenpauschalen hinaus sind keine weiteren behinderungsbedingten Fahrtkosten als außergewöhnliche Belastung berücksichtigungsfähig.

Auf diese Pauschbeträge rechnet das Finanzamt eine zumutbare Belastung an (§ 33 Abs. 2a EStG).

I N F O

Wie wird eine Behinderung nachgewiesen?

Der Nachweis der Behinderung erfolgt durch das Versorgungsamt. Ab einem Behinderungsgrad von 50 Prozent erhalten Sie einen Schwerbehindertenausweis, bis zu einem Grad von 45 stellt das Amt einen Feststellungsbescheid aus. An diese Bescheide ist das Finanzamt gebunden.

Sollten Sie aufgrund Ihrer Behinderung eine Rente oder andere Bezüge erhalten, reichen in der Regel auch der Rentenausweis oder ähnliche Bescheide als Nachweise aus.

Für die Gewährung des erhöhten Pauschbetrages für Hilflose bzw. Blinde, muss im Schwerbehindertenausweis der Vermerk „H“ bzw. “Bl“ eingetragen sein. Bei hilflosen Personen ist auch der Bescheid der Pflegekasse über die Einstufung als Pflegebedürftiger der Pflegestufe III (bis 2016) bzw. die Zuerkennung des Pflegegrades 4 oder 5 (ab 2017) ausreichend.

Wie wird eine Behinderung nachgewiesen?

Wann gilt eine Person als hilflos?

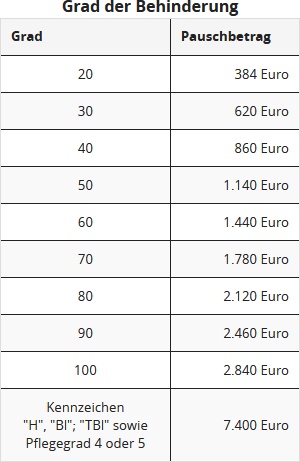

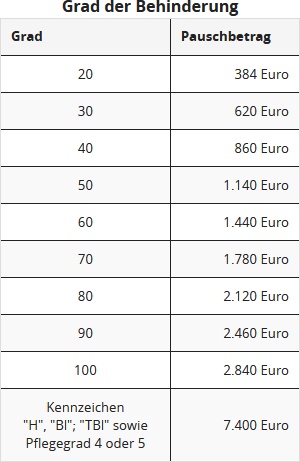

Hilflose Personen erhalten einen erhöhten Behinderten-Pauschbetrag von 7.400 Euro. Laut Einkommensteuergesetz gilt eine Person dann als hilflos, „wenn sie für eine Reihe von häufig und regelmäßig wiederkehrenden Verrichtungen zur Sicherung ihrer persönlichen Existenz im Ablauf eines jeden Tages fremder Hilfe dauernd bedarf“ (33b Abs. 6 Satz 3 EStG). Diese Hilfe kann zum Beispiel beim An- und Ausziehen, beim Essen und bei der Körperpflege erfolgen.

Den Pauschbetrag gibt es nicht bei vorübergehender Hilflosigkeit, sondern nur, wenn der Zustand für länger als sechs Monate andauert.

Nachweis der Hilflosigkeit

Der Nachweis der Hilflosigkeit erfolgt mit dem Schwerbehindertenausweis, in dem das Merkzeichen „H“ eingetragen ist. Als Nachweis kann auch der Bescheid des Versorgungsamtes dienen, auf dem die entsprechenden Freistellungen vermerkt sind. Dem Merkzeichen 'H' entspricht der Pflegegrad 4 oder 5 (ab 2017).

Tipp: Der erhöhte Behinderten-Pauschbetrag ist vom Grad der Behinderung unabhängig, kann also auch bei einem Grad der Behinderung von unter 50 erfolgen.

Im Jahre 2017 wurde das Merkzeichen "TBl" (Taubblinde) neu im Sozialrecht eingeführt, um eine Gleichstellung mit dem Merkzeichen "Bl" zu verdeutlichen. Die Erweiterung ist deklaratorisch, weil Menschen mit dem Merkzeichen "Bl" und/oder dem Merkzeichen "TBl" immer auch das Merkzeichen "H" erhalten.

Wann gilt eine Person als hilflos?

Wann liegt Blindheit vor?

Blinde Personen erhalten den erhöhten Behinderten-Pauschbetrag von 7.400 Euro pro Jahr. Blindheit liegt vor, wenn man auf dem besseren Auge nicht mehr als zwei Prozent Sehkraft besitzt.

Gehörlose erhalten den erhöhten Behinderten-Pauschbetrag nicht.

Der Nachweis der Hilflosigkeit erfolgt mit dem Schwerbehindertenausweis, in dem das Merkzeichen „Bl“ eingetragen ist. Als Nachweis kann auch der Bescheid des Versorgungsamtes dienen, auf dem die entsprechenden Feststellungen vermerkt sind.

Hinweis

Im Jahre 2017 wurde das Merkzeichen "TBl" (Taubblinde) neu im Sozialrecht eingeführt, um eine Gleichstellung mit dem Merkzeichen "Bl" zu verdeutlichen. Die Erweiterung ist deklaratorisch, weil Menschen mit dem Merkzeichen "Bl" und/oder dem Merkzeichen "TBl" immer auch das Merkzeichen "H" erhalten.

Wann liegt Blindheit vor?

Was passiert, wenn sich der Grad der Behinderung ändert?

Der Behinderten-Pauschbetrag gilt immer für ein ganzes Jahr. Verändert sich der Grad der Behinderung (GdB) im Laufe des Jahres, wird Ihnen immer der Pauschbetrag nach dem höchsten Grad gewährt, den der ärztliche Gutachter im Kalenderjahr festgestellt hat.

Beispiel

Max hat einen GdB von 50. Im Laufe des Jahres verschlechtert sich sein Gesundheitszustand. Daraufhin stuft ein Gutachter auf einen GdB von 65 herauf. Daher kann Max in diesem Jahr mit dem höheren Pauschbetrag von 1.780 Euro rechnen.

Was passiert, wenn sich der Grad der Behinderung ändert?

Welche Ausgaben sind mit dem Pauschbetrag für Behinderte abgegolten?

Viele Aufwendungen, die behinderten Menschen typischerweise entstehen, sind mit dem Behinderten-Pauschbetrag abgegolten. Dazu zählen Kosten, die anfallen, um gewöhnliche und regelmäßig wiederkehrende Verrichtungen im Alltag zu bewältigen. Außerdem zählen dazu Aufwendungen für die Pflege, wobei es irrelevant ist, ob diese zu Hause oder in einem Heim erfolgt oder welche Pflegestufe vorliegt.

Tipp

Ist die Summe Ihrer Aufwendungen höher als der Pauschbetrag, sollten Sie auf diesen verzichten und stattdessen Ihre Kosten als außergewöhnliche Belastungen absetzen. Hierbei müssen sie aber beachten, dass außergewöhnliche Belastungen nur anerkannt werden, wenn sie die zumutbare Belastung übersteigen.

Abgegolten sind auch die Kosten für Medikamente, Heilmittel und Hilfsleistungen sowie die Eigenbeteiligung zur Nutzung öffentlicher Verkehrsmittel. Auch die Aufwendungen für eine Heimdialyse fallen hierunter.

Welche Ausgaben sind mit dem Pauschbetrag für Behinderte abgegolten?

Wie werden die Kosten für Umbaumaßnahmen aufgrund einer Behinderung berücksichtigt?

Umbaumaßnahmen im Eigenheim, die aufgrund einer Behinderung erforderlich sind, können als außergewöhnliche Belastungen gemäß § 33 EStG steuerlich abgesetzt werden. Dabei ist zu beachten, dass die Aufwendungen nur unter bestimmten Voraussetzungen abzugsfähig sind, und eine zumutbare Eigenbelastung vom Finanzamt angerechnet wird.

Grundsätzliches zur steuerlichen Absetzbarkeit:

- Medizinische Notwendigkeit: Die Umbaukosten müssen durch die Behinderung bedingt sein und als medizinisch notwendig gelten. Solche Maßnahmen zählen zu den Krankheitskosten, da sie der Linderung von Leiden oder der Erhaltung der Gesundheit dienen.

- Zwangslage durch Behinderung: Nach der Rechtsprechung des Bundesfinanzhofs (BFH) sind die Aufwendungen so stark durch die Behinderung begründet, dass ein möglicher Gegenwert oder eine Wertsteigerung des Hauses bei der Absetzbarkeit keine Rolle spielt (BFH-Urteile vom 24.2.2011 und 22.10.2009).

Beispiele für anerkannte Umbaukosten:

- Umbau der Dusche: Der behindertengerechte Umbau einer Dusche, beispielsweise der Einbau eines bodengleichen Duschelements, wird als außergewöhnliche Belastung anerkannt, da er direkt mit der Behinderung zusammenhängt. Es wird kein Gegenwert angerechnet, selbst wenn auch andere Familienmitglieder den Umbau nutzen können (FG Baden-Württemberg, Urteil vom 19.3.2014, 1 K 3301/12).

- Einbau eines Fahrstuhls: Die Kosten für den Einbau eines Fahrstuhls werden anerkannt, sofern ein technisch bedingter Einbau eines kostengünstigeren Treppenlifts nicht möglich ist. Der BFH sieht in solchen Maßnahmen ein medizinisches Hilfsmittel, das ausschließlich von Behinderten genutzt wird (BFH-Urteil vom 6.2.2014, VI R 61/12). Auch hohe Kosten, wie z.B. 65.000 Euro für einen Fahrstuhl, gelten als angemessen, wenn keine günstigeren Alternativen bestehen (FG Köln, Urteil vom 27.8.2014, 14 K 2517/12).

- Mehrmiete bei behindertengerechtem Umbau: Das Finanzgericht München hat entschieden, dass auch eine Erhöhung der Miete aufgrund von behinderungsbedingten Umbauten als außergewöhnliche Belastung abziehbar ist, sofern der Vermieter den Umbau durchgeführt hat und die Kosten über die Miete umlegt (FG München, Urteil vom 27.10.2022, 10 K 3292/18). Der Bundesfinanzhof muss noch klären, wie die abziehbare Mieterhöhung konkret berechnet wird (Az. VI R 15/23).

Nicht anerkannte Umbaukosten:

- Rollstuhlgerechter Weg im Garten: Der Bau eines rollstuhlgerechten Weges im Garten wird nicht anerkannt, wenn eine alternative Zugänglichkeit besteht, etwa über eine andere Terrasse. In diesem Fall sind nur die Handwerkerleistungen absetzbar (BFH-Urteil vom 26.10.2022, VI R 25/20).

Einschränkungen bei der steuerlichen Absetzbarkeit:

- Keine Verteilung der Kosten auf mehrere Jahre: Hohe Kosten für behindertengerechte Umbauten müssen in dem Jahr abgesetzt werden, in dem sie entstehen. Eine Verteilung der Kosten auf mehrere Jahre ist nicht zulässig, auch wenn dies steuerlich vorteilhaft wäre (BFH-Urteil vom 12.7.2017, VI R 36/15).

Tipp:

Falls die außergewöhnlichen Belastungen höher sind als der Gesamtbetrag der Einkünfte, kann der steuerliche Vorteil ins Leere laufen. Es empfiehlt sich, vor größeren Umbauten eine Steuerberatung in Anspruch zu nehmen, um die steuerliche Belastung optimal zu planen.

Wie werden die Kosten für Umbaumaßnahmen aufgrund einer Behinderung berücksichtigt?

Können hohe Umbaukosten auf fünf Jahre verteilt werden?

Behinderte Menschen sind oftmals mit sehr hohen Aufwendungen belastet, die andere gesunde Menschen nicht haben. Die gilt insbesondere für eine behindertengerechte Umgestaltung des Wohnumfeldes, wie barrierefreie Umbaumaßnahmen in der Wohnung, Einbau eines Treppenlifts, Anbau eines Aufzuges, Bau einer Rollstuhlrampe, Umrüstung des Fahrzeuges usw.

Weil es sich hierbei um unvermeidbare Ausgaben handelt, sind sie als außergewöhnliche Belastungen allgemeiner Art nach § 33 EStG unter Anrechnung einer zumutbaren Belastung absetzbar. Die Ausgaben müssen wegen des steuerlichen Abflussprinzips in voller Höhe im Jahr der Bezahlung in der Steuererklärung angegeben werden.

Der volle Abzug im Jahr der Verausgabung kann allerdings ins Leere laufen, wenn die außergewöhnlichen Belastungen höher sind als der Gesamtbetrag der Einkünfte, von dem sie abgezogen werden sollen. So bringt die steuerliche Absetzbarkeit nicht den gewünschten Entlastungseffekt. Für diesen Fall hat der Bundesfinanzhof eine Billigkeitsregelung angeregt (§ 163 AO): Betroffene sollten die Möglichkeit haben, die hohen Aufwendungen auf mehrere Jahre zu verteilen (BFH-Urteil vom 22.10.2009, VI R 7/09).

Aber die Finanzverwaltung sperrt sich und erklärt immer noch in den Einkommensteuerrichtlinien des Jahres 2015:

"Eine Verteilung auf mehrere Jahre ist nicht zulässig" (R 33.4 Abs. 4 und 5 EStR). Leider hat der Bundesfinanzhof die harte Haltung des Fiskus bestätigt und entschieden, dass außergewöhnliche Belastungen grundsätzlich in dem Jahr absetzbar sind, in dem sie geleistet wurden. Hohe Kosten für den behindertengerechten Wohnungsumbau dürfen nicht aus Billigkeitsgründen auf mehrere Jahre verteilt werden, wenn sie sich im Kalenderjahr, in dem sie verausgabt worden sind, steuerlich nur sehr eingeschränkt auswirken können (BFH-Urteil vom 12.7.2017, VI R 36/15).

Können hohe Umbaukosten auf fünf Jahre verteilt werden?