Was ist eine gesetzliche Leibrente?

Eine gesetzliche Leibrente ist eine gleichbleibende Zahlung, die lebenslang an eine Person gebunden ist. Dazu zählen Alters-, Erwerbsminderungs- und Hinterbliebenenrenten aus der gesetzlichen Rentenversicherung, der landwirtschaftlichen Alterskasse oder berufsständischen Versorgungseinrichtungen. Diese Renten werden nur teilweise besteuert, wobei der Besteuerungsanteil vom Jahr des Rentenbeginns abhängt.

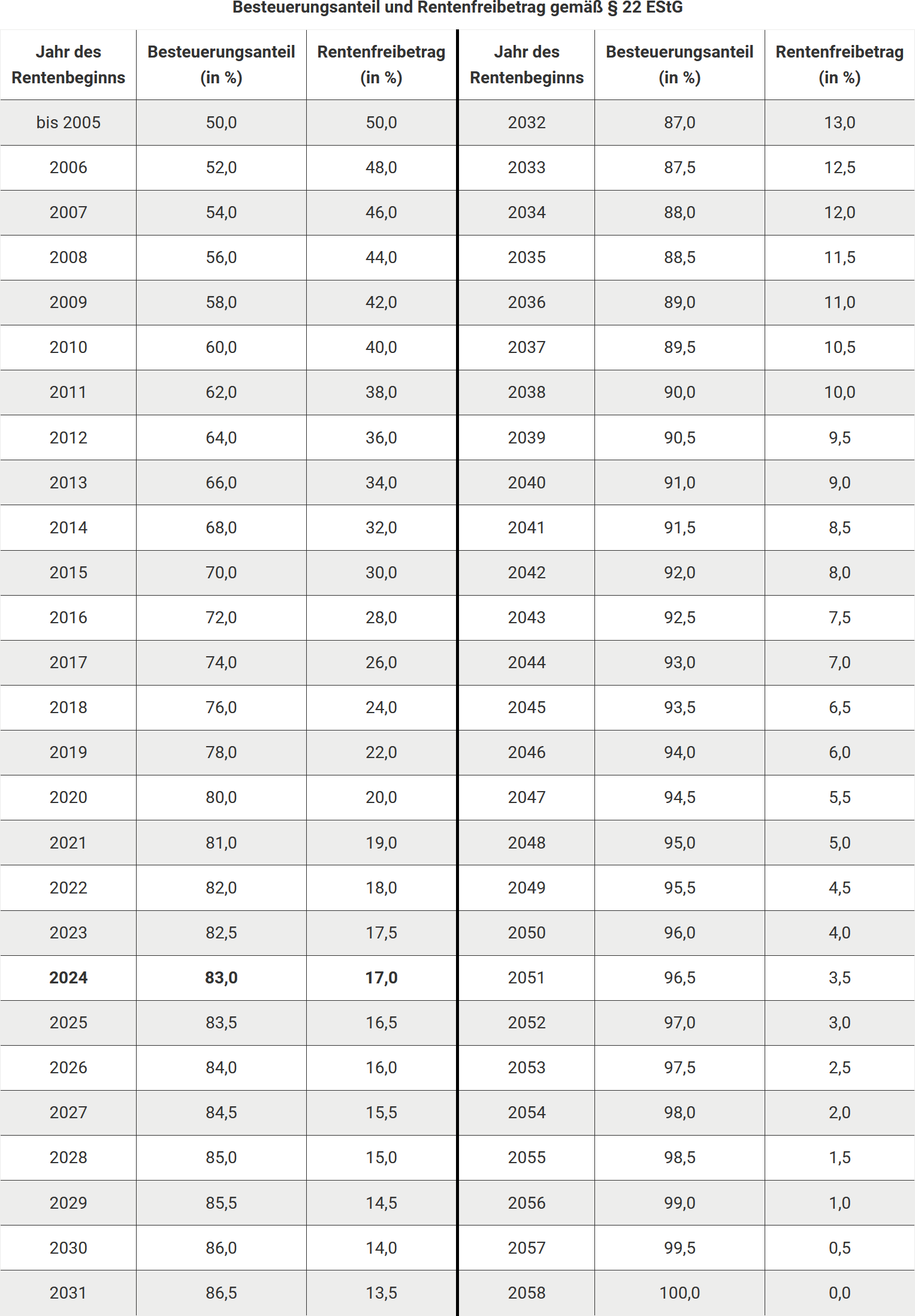

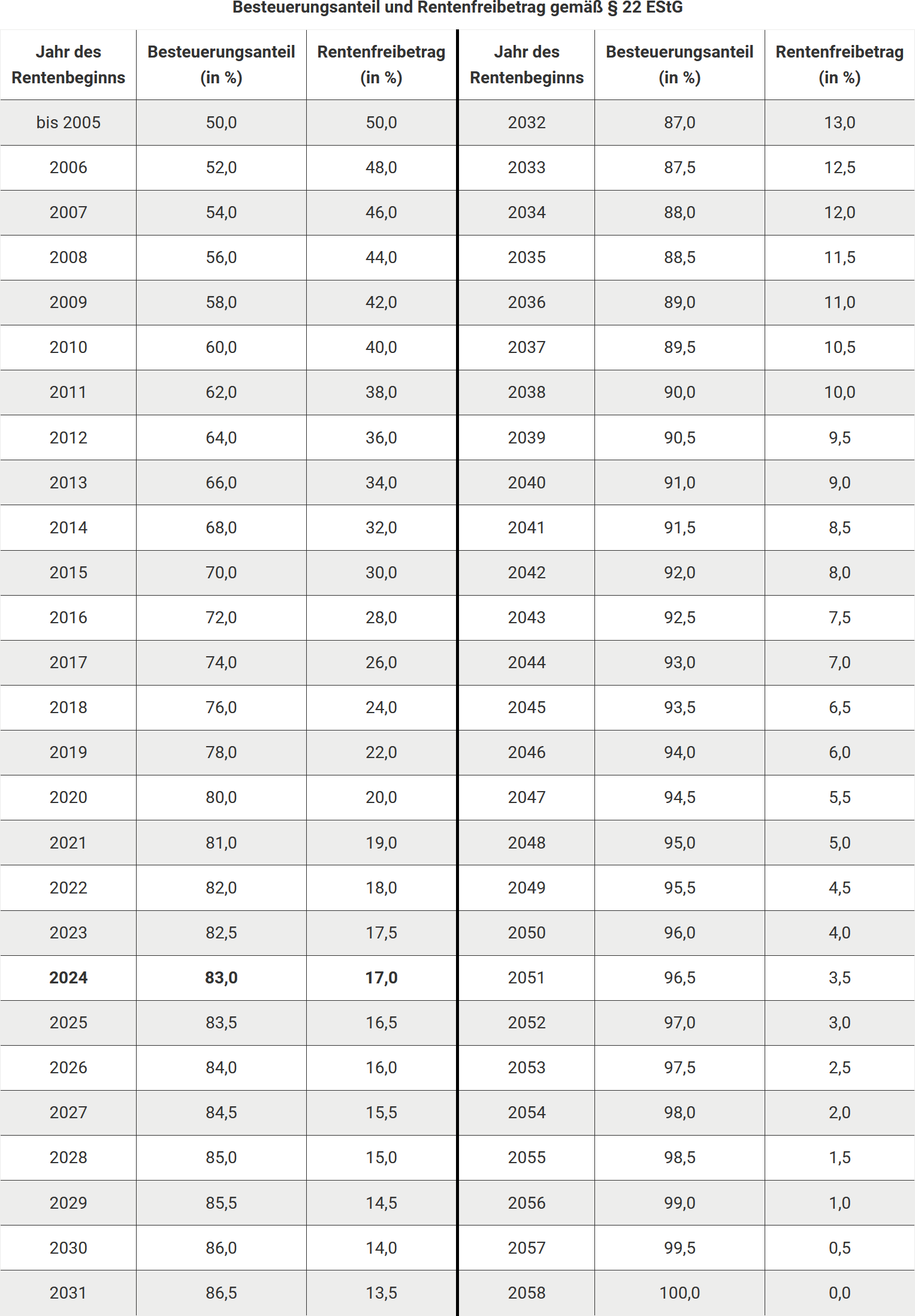

Besteuerungsanteil und steuerfreier Rentenbetrag

Wenn Sie 2024 in Rente gehen, beträgt der steuerpflichtige Anteil Ihrer Rente 83 %. Der steuerfreie Teil der Rente wird im Folgejahr des Rentenbeginns festgelegt und bleibt für die gesamte Rentenbezugsdauer unverändert. Rentenerhöhungen, die aufgrund von Anpassungen erfolgen, werden jedoch in voller Höhe versteuert.

Mitteilung ans Finanzamt

Rentenbezieher können bei der gesetzlichen Rentenversicherung eine „Mitteilung zur Vorlage beim Finanzamt“ anfordern. Diese Mitteilung enthält die relevanten Daten für die Steuererklärung und wird in den folgenden Jahren automatisch zugesandt. Ein zusätzlicher Eintrag des Besteuerungsanteils in der Steuererklärung ist nicht erforderlich.

Arten von Leibrenten

Zu den Leibrenten gehören insbesondere:

- Altersrenten

- Erwerbsminderungsrenten

- Berufsunfähigkeitsrenten

- Witwen-/Witwerrenten

- Waisenrenten

- Erziehungsrenten

Auch einmalige Leistungen wie Sterbegeld oder Abfindungen von Kleinbetragsrenten sind anzugeben.

Sonderregelungen für Verfolgte des NS-Regimes

Sollten in der Rentenberechnung Zeiten aufgrund von Verfolgung im Sinne des § 1 des Bundesentschädigungsgesetzes (BEG) berücksichtigt worden sein, informieren Sie das Finanzamt formlos. Dies gilt auch für Hinterbliebenenrenten, wenn der Verstorbene als Verfolgter anerkannt war. Das Finanzamt prüft, ob diese Renten steuerfrei sind.

Was ist eine gesetzliche Leibrente?

Wie wird die gesetzliche Rente besteuert?

Seit dem Alterseinkünftegesetz von 2005 wird die gesetzliche Rente nach dem Prinzip der nachgelagerten Besteuerung besteuert. Das bedeutet, dass ein Teil der Rente steuerpflichtig ist, während der Rest steuerfrei bleibt. Der steuerpflichtige Anteil richtet sich nach dem Jahr des Renteneintritts.

Besteuerungsanteil:

- Renteneintritt vor 2005: 50 % steuerfreier Anteil.

- Renteneintritt 2005 bis 2024: Der Besteuerungsanteil steigt jedes Jahr. Für 2024 beträgt er 83 %.

- Renteneintritt ab 2025: Der Anteil steigt jährlich um 0,5 Prozentpunkte und erreicht ab 2058 dann 100 %.

Berechnung des Rentenfreibetrags:

- Im ersten und zweiten Rentenjahr wird die Rente mit dem festgelegten Besteuerungsanteil versteuert.

- Ab dem dritten Jahr bleibt der Rentenfreibetrag konstant und lebenslang unverändert.

- Rentenerhöhungen sind ab dem dritten Jahr voll steuerpflichtig.

Beispiel

Hans Müller ging 2009 in Rente und erhielt 2023 eine Rente von 12.000 Euro. Bei einem Besteuerungsanteil von 58 % sind 6.960 Euro steuerpflichtig. Sein Freibetrag beträgt 5.040 Euro. Solange seine Einnahmen unter dem Grundfreibetrag von 11.784 Euro (2024) liegen, muss er keine Steuererklärung abgeben.

Werbungskosten:

- Das Finanzamt zieht automatisch einen Werbungskosten-Pauschbetrag von 102 Euro ab.

- Höhere Ausgaben (z.B. Steuerberatung oder Rentenberatung) können geltend gemacht werden, müssen aber nachgewiesen werden.

Beispiel für 2024

Geht Herr Müller erst 2024 in Rente und bezieht eine Jahresrente von 15.000 Euro, wären 12.450 Euro steuerpflichtig (83 %). Da er den Grundfreibetrag überschreitet, müsste er eine Steuererklärung abgeben.

Wichtig: Der Rentenfreibetrag bleibt auch bei Rentenanpassungen gleich und bezieht sich auf einen festen Betrag. Künftige Rentenerhöhungen müssen daher voll versteuert werden.

Wie wird die gesetzliche Rente besteuert?

Was bedeutet die Öffnungsklausel?

Was bedeutet die Öffnungsklausel?

Die Öffnungsklausel bezieht sich auf die nachgelagerte Besteuerung und soll eine ungerechte Übersteuerung vermeiden. Selbständige, die über mehrere Jahre freiwillig höhere Beiträge an ein berufsständisches Versorgungswerk gezahlt haben, können von der Öffnungsklausel profitieren, wenn ihre Beiträge über der Beitragsbemessungsgrenze der gesetzlichen Rentenversicherung lagen.

Beitragsbemessungsgrenze und freiwillige Zahlungen

Die Beitragsbemessungsgrenze wird jährlich neu berechnet und legt fest, bis zu welchem Einkommen Rentenversicherungsbeiträge erhoben werden. Für Einkommen über dieser Grenze sind normalerweise keine Beiträge fällig, es sei denn, man leistet freiwillige Zahlungen – beispielsweise als Selbständiger.

Steuerliche Problematik

Ein Selbständiger hat freiwillig höhere Beiträge aus seinem versteuerten Einkommen gezahlt und erhält im Ruhestand eine höhere Rente. Ohne Öffnungsklausel müsste diese Rente mit dem vollen Besteuerungsanteil (im Jahr 2024: 83 %) versteuert werden, was zu einer zu hohen Besteuerung führen könnte.

Nutzung der Öffnungsklausel

Um dies zu vermeiden, kann der Rentner die Rente in einen freiwilligen und einen gesetzlichen Teil aufteilen lassen, sofern er mindestens zehn Jahre vor dem 31.12.2004 die höheren Beiträge gezahlt hat. Der Anteil der Rente, der auf den erhöhten Beiträgen basiert, wird dann mit dem günstigeren Ertragsanteil besteuert.

Beispiel

Ein Rentner bezieht seit seinem 65. Lebensjahr eine Rente von 1.500 Euro monatlich. Wenn er nachweisen kann, dass 30 % der Rente auf erhöhten Beiträgen beruhen, wird diese Aufteilung vorgenommen:

- 70 % der Rente (1.050 Euro) werden normal besteuert.

- 30 % der Rente (450 Euro) werden mit einem Ertragsanteil von 18 % besteuert.

Ergebnis: Es müssen nur 8.280 Euro versteuert werden, anstatt 10.440 Euro ohne Öffnungsklausel.

Berechnung des Ertragsanteils

Der Ertragsanteil richtet sich nach dem Alter des Rentners zu Beginn der Rentenzahlung:

- 64 Jahre: 19 %

- 65-66 Jahre: 18 %

- 67 Jahre: 17 %

Tipp zur Nutzung der Öffnungsklausel

Betroffene sollten beim Rentenantrag sicherstellen, dass der Teil der Rente, der auf den erhöhten Beiträgen beruht, korrekt aufgeteilt wird. Die Bescheinigung des Rentenversicherungsträgers enthält alle notwendigen Informationen für das Finanzamt.

Was bedeutet die Öffnungsklausel?

Welche Werbungskosten kann ich als Rentner geltend machen?

Auch als Rentner können Sie Ausgaben, die Sie im Zusammenhang mit Ihrer Rente hatten, in der Steuererklärung als Werbungskosten geltend machen. Wenn Sie Werbungskosten hatten, die insgesamt unter 102 Euro bleiben, lohnt es sich nicht, diese einzutragen. Das Finanzamt berücksichtigt automatisch einen Pauschbetrag für Werbungskosten von 102 Euro, dieser Betrag wird sofort von Ihren Einnahmen abgezogen. Dieser Pauschbetrag wird für alle Renten und alle Einnahmen, die unter den sonstigen Einkünften angegeben werden müssen, gemeinsam berücksichtigt. Er ist ein Jahresbetrag, der nicht gekürzt wird, auch wenn die Voraussetzungen nicht das komplette Jahr vorlagen, oder nicht für das ganze Jahr Einnahmen zu verzeichnen sind. Der Werbungskosten-Pauschbetrag ist personengebunden und steht jedem Ehegatten separat zu, sobald er die entsprechenden Einnahmen hat.

Tipp: Haben Sie höhere Ausgaben, die über den Pauschbetrag von 102 Euro hinausgehen, lohnt es sich auf jeden Fall, diese einzutragen. Sie sollten allerdings auch die Nachweise zur Hand haben und Ihrer Steuererklärung beilegen. Wenn Sie Ausgaben für einen Steuerberater haben, erkennt das Finanzamt nur die Kosten als Werbungskosten an, die im Zusammenhang mit Ihrer Rente stehen. Deswegen lassen Sie Ihren Steuerberater in seiner Rechnung den Teil gesondert angeben, der sich direkt auf Ihre Rente bezieht.

Als Werbungskosten geltend machen können Sie beispielsweise Ausgaben für einen

- Rentenberater,

- Rechtsanwalt bei Rentenstreitigkeiten,

- Steuerberater (nur für Anlage R), aber auch

- Kosten, die im Zusammenhang mit der Beantragung einer Rente stehen (Fahrtkosten, Bürobedarf, Porto, Telefonkosten)

- Gerichtsgebühren, wenn es beim Prozess um Ihre Rente geht,- Gewerkschaftsbeiträge

- Gewerkschaftsbeiträge, die Sie als Rentner entrichten

- pauschale Kontoführungsgebühr von 16 Euro im Jahr

Tipp

Wenn Sie unsicher sind, ob das Finanzamt eine bestimmte Ausgabe anerkennen wird, geben Sie sie einfach an und legen die Nachweise bei. So entscheidet der Finanzbeamte.

Welche Werbungskosten kann ich als Rentner geltend machen?

Was regelt das Alterseinkünftegesetz von 2005?

Das Alterseinkünftegesetz von 2005 regelt die Besteuerung von Renten und betrifft sowohl Rentner, die bereits 2005 in Rente waren, als auch zukünftige Rentner. Die steuerliche Belastung für Neurentner steigt jedes Jahr, gleichzeitig gibt es jedoch auch Vorteile für Arbeitnehmer durch steuerlich begünstigte Altersvorsorge.

Steuerlich begünstigte Altersvorsorge

Neben der gesetzlichen Rentenversicherung werden auch private Rentenversicherungen als Altersvorsorge anerkannt, insbesondere die Basis-Rente oder Rürup-Rente. Beiträge zu privaten Rentenversicherungen sind nur dann steuerlich begünstigt, wenn sie eine lebenslange Rente bieten. Der Versicherte muss bei Rentenbeginn mindestens 60 Jahre alt sein. Für Verträge ab 2012 darf die Rentenzahlung nicht vor dem 62. Lebensjahr beginnen. Dies stellt sicher, dass die Produkte ausschließlich der Altersvorsorge dienen.

Besteuerung von Renten

Seit 2005 werden 50 % der Alterseinkünfte besteuert. Zwischen 2006 und 2020 steigt der steuerpflichtige Anteil der Renten jährlich um zwei Prozentpunkte, ab 2021 nur noch um einen Prozentpunkt pro Jahr. Ab 2023 steigt der Besteuerungsanteil für Neurentner jedoch nur noch um einen halben Prozentpunkt jährlich. Renten, die ab 2024 beginnen, haben somit einen Besteuerungsanteil von 83 %. Der volle Besteuerungsanteil von 100 % wird erstmals 2058 erreicht.

Urteil zur Doppelbesteuerung

Im Mai 2021 hat der Bundesfinanzhof (BFH) entschieden, dass eine Doppelbesteuerung von Renten nur in Einzelfällen möglich ist. Die grundsätzliche Systematik der Rentenbesteuerung hält der BFH für rechtens, auch den begrenzten Abzug von Altersvorsorgeaufwendungen und die teilweise Steuerbefreiung der Renten. Das Bundesverfassungsgericht (BVerfG) hat im November 2023 die Verfassungsbeschwerden gegen die BFH-Urteile abgewiesen, da sie nicht hinreichend begründet waren.

Was folgt für Betroffene?

Es ist wahrscheinlich, dass die Vorläufigkeitsvermerke in den Einkommensteuerbescheiden bald aufgehoben werden. Wer glaubt, dass in seinem Fall eine Doppelbesteuerung vorliegt, sollte weiterhin Einspruch gegen aktuelle Steuerbescheide einlegen und eine Berechnung zur Doppelbesteuerung vorlegen. Geeignete Nachweise wie Versicherungsverläufe oder Steuerbescheide aus der Einzahlungsphase müssen dem Einspruch beigefügt werden.

Aktuell befasst sich der BFH erneut mit einer möglichen Doppel- oder Übermaßbesteuerung von Renten (Az. X R 9/24). Rentner sollten daher ihre Einsprüche aufrecht erhalten oder neu einlegen.

Was regelt das Alterseinkünftegesetz von 2005?