Habe ich nur bei meinen leiblichen Kindern einen Anspruch auf Kindergeld?

Nein. Kindergeldanspruch besteht für leibliche Kinder des Antragstellers und auch für dessen adoptierte Kinder. Für Pflegekinder können Sie Kindergeld beantragen, wenn diese in Ihrer Familie leben und ein dauerhaftes Aufsichts-, Betreuungs- und Erziehungsverhältnis besteht. Weiterhin darf das Obhuts- und Pflegeverhältnis zu den leiblichen Eltern nicht mehr bestehen. Gelegentliche Besuche der leiblichen Eltern sind unschädlich. Haben Sie Geschwister in Ihren Haushalt aufgenommen, besteht Anspruch auf Kindergeld, wenn sie Pflegekindern gleichgesetzt werden können.

Kindergeld wird auch gezahlt, wenn in Ihrem Haushalt ein Stief- oder Enkelkind lebt. In diesen Fällen liegt allerdings kein Kindschaftsverhältnis im Sinne des Steuerrechts vor. Deswegen steht Stief- oder Großeltern ein Kinderfreibetrag auch nicht automatisch zu, sondern erst, wenn die leiblichen Eltern die Freibeträge für Kinder in der Anlage K auf die neuen Bezugspersonen übertragen. Ist für Vollwaisen oder Kinder, die keine Kenntnis darüber haben, wo sich ihre Eltern aufhalten, keine andere Person bezugsberechtigt, können die Kinder selbst das Kindergeld erhalten. Sie bekommen dann den Betrag, der ihnen selbst für ein eigenes erstes Kind zustehen würde.

Haben Sie als Eltern ein Kind zur Adoption freigegeben, endet das Kindschaftsverhältnis zwischen Ihnen und dem Kind zu diesem Zeitpunkt. Gleichzeitig endet auch Ihr Anspruch auf Kindergeld und die steuerlichen Freibeträge.

Tipp

Für ein Kind, das Sie mit der Absicht, es zu adoptieren, in Ihren Haushalt aufgenommen haben, können Sie bereits vor der Adoption Kindergeld erhalten, denn es liegt in der Regel ein Pflegschaftsverhältnis vor.

(2023): Habe ich nur bei meinen leiblichen Kindern einen Anspruch auf Kindergeld?

Welche steuerlichen Freibeträge oder Berücksichtigungen gelten für behinderte Kinder?

Kindergeld, Kinderfreibetrag und BEA-Freibetrag

Sie können für Ihr behindertes Kind auch über das 18. bzw. 25. Lebensjahr hinaus unbefristet Kindergeld beziehen bzw. den Kinderfreibetrag und den Freibetrag für den Betreuungs-, Erziehungs- oder Ausbildungsbedarf (BEA-Freibetrag) nutzen, wenn die Behinderung Ihres Kindes vor Vollendung des 25. Lebensjahres eingetreten ist. Gleichzeitig haben Sie damit auch bei behinderten Kindern Anspruch auf weitere Steuervergünstigungen, die an das Kindergeld gekoppelt sind, z.B. Kinderzulage zur Altersvorsorgezulage.

Behindertenpauschbetrag

Je nach Grad der Behinderung steht jedem Behinderten ein Behindertenpauschbetrag zu, mit dem alle laufenden, typischen und mit der Behinderung unmittelbar zusammenhängenden Mehraufwendungen abgegolten werden. Dieser Betrag beträgt zwischen 384 und 7.400 Euro.

Tipp: Eltern können sich den Pauschbetrag des Kindes übertragen lassen, wenn ihr Kind kein zu versteuerndes Einkommen hat.

Pflegepauschbetrag

Zusätzlich zum Behindertenpauschbetrag können Sie den Pflegepauschbetrag in Anspruch nehmen. Der Pauschbetrag steht den pflegenden Eltern direkt zu. Der Pauschbetrag beträgt

- bei Pflegegrad 2: 600 Euro

- bei Pflegegrad 3: 1.100 Euro

- bei Pflegegrad 4 oder 5 oder Hilflosigkeit: 1.800 Euro

Tipp: Der Pflegepauschbetrag ist ein jährlicher Pauschbetrag. Sie erhalten ihn auch in ungekürzter Höhe, wenn Sie Ihr behindertes Kind nicht das komplette Jahr über gepflegt haben. Dies kann beispielsweise der Fall sein, wenn Ihr Kind unter der Woche in einem Heim untergebracht ist.

Außergewöhnliche Belastungen

Kosten, die sich aus der Behinderung Ihres Kindes ergeben, z.B. die Unterbringung in einem Heim oder die Kosten für einen ambulanten Pflegedienst können Sie als außergewöhnliche Belastungen in der Steuererklärung absetzen.

Tipp: Dies lohnt sich, wenn die Kosten weit höher sind als der Behinderten - und Pflegepauschbetrag, denn bei der Absetzung der Kosten als außergewöhnliche Belastung müssen Sie auf den Pauschbetrag verzichten.

Kinderbetreuungskosten

Eltern können bis zu zwei Drittel Ihrer Kinderbetreuungskosten, höchstens 4.000 Euro je Kind, als Sonderausgaben absetzen. Dies gilt auch für nicht-behinderte Kinder bis zum 14. Lebensjahr. Für behinderte Kindern können Sie auch darüber hinaus Betreuungskosten geltend machen. Als Nachweis gilt in der Regel der Behindertenausweis, der Bescheid des Versorgungsamtes, der Rentenbescheid oder ein ärztliches Gutachten. Die Behinderung muss vor Vollendung des 25. Lebensjahres eingetreten sein.

Tipp

Lehnt die Familienkasse Ihren Antrag ab, gehen Sie aber davon aus, dass Sie einen Anspruch auf Kindergeld haben, sollten Sie innerhalb der gesetzlich vorgegebenen Frist Einspruch einlegen. Die Entscheidung der Familienkasse wird dann noch einmal geprüft.

(2023): Welche steuerlichen Freibeträge oder Berücksichtigungen gelten für behinderte Kinder?

Bekomme ich für alle Kinder gleich viel Kindergeld?

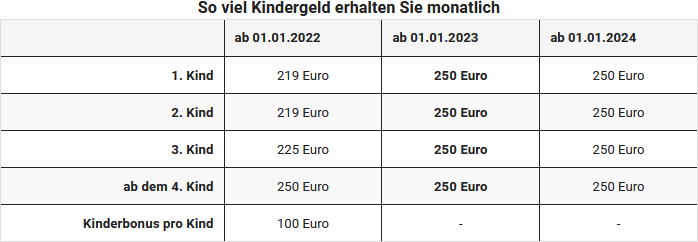

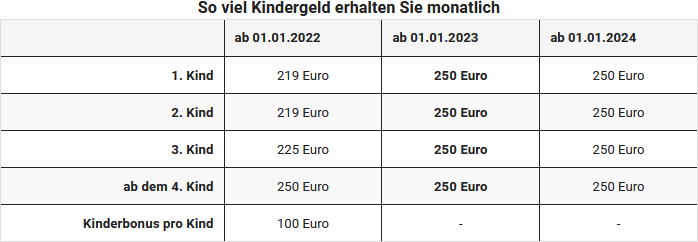

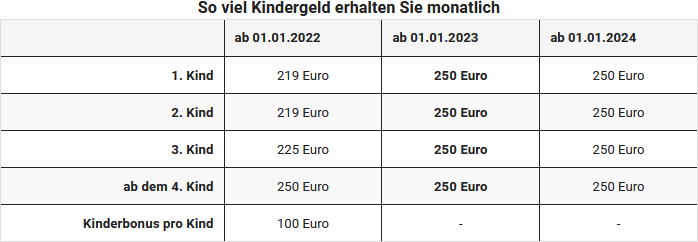

Wer mehrere Kinder hat, bekam früher nicht für jedes Kind gleich viel Kindergeld. Doch seit 2023 ist der Satz vereinheitlich worden. Der Anspruch auf Kindergeld beträgt:

Für Kinder bis zur Vollendung des 18. Lebensjahres wird in jedem Fall Kindergeld gezahlt. Dabei spielt es keine Rolle, wie hoch das Einkommen des Kindes ist.

Für volljährige Kinder besteht der Anspruch weiter bis zum 25. Geburtstag, solange sie in Ausbildung sind oder einen Freiwilligendienst leisten. Das Kindergeld wird ausgezahlt durch die Familienkassen der Bundesagentur für Arbeit. Angehörige des öffentlichen Dienstes oder Empfänger von Versorgungsbezügen bekommen das Geld von ihren Arbeitgebern ausgezahlt.

Tipp

(2023): Bekomme ich für alle Kinder gleich viel Kindergeld?

Wie hängen Kindergeld und Kinderfreibetrag zusammen?

Für die Freibeträge gelten die gleichen Voraussetzungen wie für den Anspruch auf Kindergeld: Es muss ein Kindschaftsverhältnis vorliegen, das Kind muss zu Ihrem Haushalt gehören und unter 18 sein bzw. die Bedingungen für den verlängerten Anspruch auf Kindergeld erfüllen.

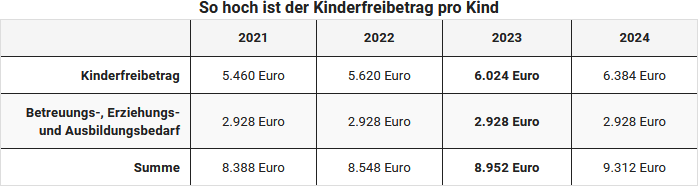

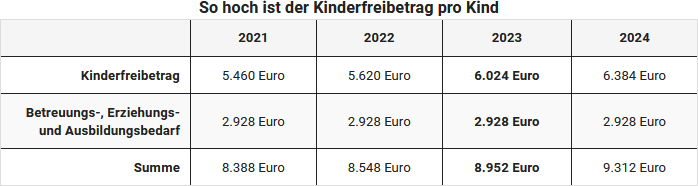

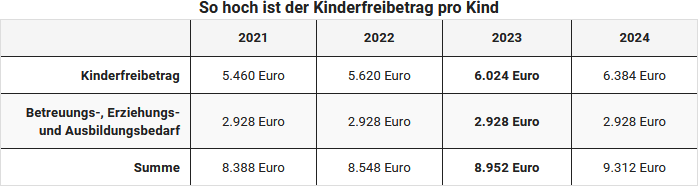

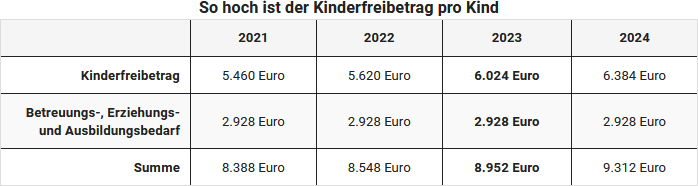

Der jährliche Kinderfreibetrag liegt im Jahre 2023 für Eltern, die steuerlich zusammen veranlagt werden, bei 6.024 Euro, der BEA-Freibetrag (für Betreuung, Erziehung und Ausbildung) bei 2.928 Euro. So steht Eltern für das Steuerjahr 2023 ein Freibetrag von insgesamt 8.952 Euro je Kind zu. Für getrennt Veranlagte bzw. Alleinstehende gilt, dass jeder Elternteil jeweils Anspruch auf den halben Freibetrag hat.

Günstigerprüfung

Diese Freibeträge werden im Rahmen der Steuerveranlagung aber nur gewährt, wenn die Steuerersparnis aus den Freibeträgen höher ist als das Kindergeld, wobei hier der Anspruch auf Kindergeld und nicht das tatsächlich erhaltene Kindergeld maßgebend ist. Ausrechnen muss man das allerdings nicht selbst. Das macht das Finanzamt, in der Steuersprache wird dieser Vorgang Günstigerprüfung genannt.

Achtung: In der Praxis gibt es zahlreiche Fälle, in denen die kindbedingten Vergünstigungen nicht gewährt werden, weil zwar ein anzurechnender "Anspruch auf Kindergeld" besteht, dieses de facto aber nicht gezahlt wurde. Und vor allem: Da die rückwirkende Auszahlung des Kindergeldes zudem per Gesetz auf sechs Monate begrenzt worden ist, kann oftmals auch das Kindergeld nicht mehr nachträglich realisiert werden. Anders ausgedrückt: Eltern, die vergessen haben, Kindergeld rechtzeitig zu beantragen, obwohl ihnen dieses zugestanden hätte, gehen nach derzeitiger Rechtslage (auch) bei der Einkommensteuer mehr oder weniger leer aus, da der "Anspruch auf Kindergeld“ angerechnet wird.

Dadurch wird das Existenzminimum der Kinder besteuert. Aktuell gibt es aber Licht am Ende des Tunnels: Sehr versteckt im "Gesetz gegen illegale Beschäftigung und Sozialleistungsmissbrauch“ befindet sich eine gesetzliche Änderung, die die kindbedingten Vergünstigungen bei der Einkommensteuer betrifft. Aufgrund einer Änderung des § 31 EStG kommt es nun nicht mehr auf das zustehende, sondern auf das ausgezahlte Kindergeld an, wenn das Kindergeld zu spät beantragt worden und es damit nicht zur Auszahlung gekommen ist. Betroffene können dann wenigstes von den Freibeträgen bei der Steuerveranlagung profitieren.

(2023): Wie hängen Kindergeld und Kinderfreibetrag zusammen?

Welche Kosten kann ich nicht als Schulgeld absetzen?

Nicht alle Kosten können Sie steuerlich geltend machen. Besucht Ihr Kind beispielsweise ein Internat, müssen die Aufwendungen für Beherbergung, Betreuung und Verpflegung Ihres Kindes herausgerechnet werden. Auch Schulkleidung und die Fahrten zur Schule sind nicht als Schulgeld von der Steuer absetzbar.

Das gleiche gilt für Lernmittel, sowie für Schulbücher oder Computer, die Sie selbst kaufen. Auch Kosten für Zusatzkurse oder Klassenreisen können Sie nicht in der Steuererklärung angeben.

Schließlich sind Kosten für individuellen Privatunterricht, Musikschulen, Sportvereine, Ferienkurse und Nachhilfeunterricht nicht absetzbar.

(2023): Welche Kosten kann ich nicht als Schulgeld absetzen?

Was ist der Kinderfreibetrag?

Kindergeld und Kinderfreibetrag sind eine Steuerentlastung für die Ausgaben, die den Eltern durch die Kinder entstehen. Der Anspruch auf Kindergeld besteht von Geburt an automatisch, muss aber schriftlich beantragt werden. Es sind nicht - wie oftmals angenommen - die Kinder, die Anspruch auf das Kindergeld haben, sondern die Eltern bzw. Erziehungsberechtigten, die für das Wohl des Kindes verantwortlich sind.

Kindergeld

Das Kindergeld ist ein monatlich ausgezahlter Betrag, den Eltern meist von der Familienkasse überwiesen bekommen. Das Kindergeld muss nicht versteuert werden. Die Höhe des Kindergeldes richtet sich nach der Anzahl der Kinder.

Kinderfreibetrag

Der Kinderfreibetrag wird im Gegensatz zum Kindergeld nicht ausgezahlt. Der Freibetrag wird vom zu versteuernden Einkommen abgezogen. Dadurch wirkt er sich steuermindernd bei der Berechnung der Einkommensteuer aus. Das monatlich bereits ausgezahlte Kindergeld stellt eine Vorauszahlung auf den Kinderfreibetrag dar. Im Jahr 2023 beträgt der Kinderfreibetrag 6.024 Euro für zusammen veranlagte Eltern, ansonsten 3.012 Euro je Elternteil. Der BEA-Freibetrag (für Betreuungs-, Erziehungs- und Ausbildungsbedarf) beträgt 2.928 Euro.

Kindergeld und Kinderfreibetrag sind miteinander gekoppelt. Ob das Kindergeld oder der Kinderfreibetrag am Ende eines Steuerjahres für den Steuerpflichtigen günstiger ist, ermittelt das Finanzamt automatisch durch eine Günstigerprüfung.

Anspruch auf Kinderfreibetrag bzw. Kindergeld

Anspruch auf den Kinderfreibetrag haben die Erziehungsberechtigten von der Geburt des Kindes bis zum

- 18. Lebensjahr.

- 25. Lebensjahr, wenn sich das Kind noch in Ausbildung oder Studium befindet oder einen Freiwilligendienst leistet.

Wenn das Kind behindert ist und außerstande, sich selbst zu unterhalten, besteht der Anspruch auf Kindergeld oder Kinderfreibetrag zeitlich unbegrenzt.

(2023): Was ist der Kinderfreibetrag?

Wann erhalte ich für mein Kind Kindergeld und Freibeträge?

Um Kindergeld, den Kinderfreibetrag oder den Freibetrag für den Betreuungs-, Erziehungs- oder Ausbildungsbedarf (BEA) erhalten zu können, müssen die gleichen Voraussetzungen wie beim Kindergeld erfüllt sein. Für den Anspruch auf Kindergeld gibt es zwei verschiedene Rechtsgrundlagen:

- Steuerpflichtige Personen haben einen Anspruch auf Kindergeld nach dem Einkommensteuergesetz (§ 31 f. und § 62 ff. EStG).

- Nicht oder beschränkt steuerpflichtige Personen haben einen Anspruch nach dem Bundeskindergeldgesetz.

Wer als Deutscher seinen Wohnsitz oder seinen gewöhnlichen Aufenthalt in Deutschland hat, kann einen Antrag auf Kindergeld stellen. Das Gleiche gilt für Deutsche, die im Ausland leben, aber in Deutschland entweder unbeschränkt einkommensteuerpflichtig sind oder so behandelt werden, Ausländer, die in Deutschland leben, können Kindergeld beantragen, wenn sie eine unbefristete Aufenthaltserlaubnis haben.

Wichtig: Die Auszahlung von festgesetztem Kindergeld erfolgt rückwirkend nur für die letzten sechs Monate vor Beginn des Monats, in dem der Antrag auf Kindergeld eingegangen ist. Das Kindergeld wird also, selbst wenn es für ein ganzes Jahr rückwirkend festgesetzt wird, tatsächlich nur für die letzten sechs Monate ausgezahlt.

(2023): Wann erhalte ich für mein Kind Kindergeld und Freibeträge?

Wer hat einen Anspruch auf Kindergeld und die steuerlichen Freibeträge?

Das Kindergeld ist einkommensunabhängig und wird gezahlt, wenn ein Anspruch darauf besteht. Eine Voraussetzung ist das Alter des Kindes, die andere das so genannte Kindschaftsverhältnis.

Ein Kindschaftsverhältnis ist grundsätzlich bei Kindern gegeben, die ersten Grades mit Ihnen verwandt sind. Das sind zunächst Ihre leiblichen Kinder, egal ob ehelich oder unehelich. Aber auch adoptierte Kinder sind im ersten Grad mit Ihnen verwandt. Auch bei einem Pflegekind besteht ein Kindschaftsverhältnis, wenn es bei Ihnen im Haushalt lebt und Sie zu ihm ein dauerhaftes Aufsichts-, Betreuungs- und Erziehungsverhältnis haben. Das Obhuts- und Pflegeverhältnis zu den leiblichen Eltern darf nicht mehr bestehen. Gelegentliche Besuche der leiblichen Eltern sind unschädlich.

Kindergeld wird auch gezahlt, wenn Sie in Ihrem Haushalt ein Stief- oder Enkelkind aufgenommen haben. In diesen Fällen liegt allerdings kein Kindschaftsverhältnis im Sinne des Steuerrechts vor. Deswegen steht Stief- oder Großeltern ein Kinderfreibetrag auch nicht automatisch zu, sondern nur dann, wenn die leiblichen Eltern die Freibeträge für Kinder auf die neuen Bezugspersonen übertragen.

Diese können dann auch von den sonstigen steuerlichen Vergünstigungen, etwa dem Ausbildungsfreibetrag, profitieren. Das kann sinnvoll sein, wenn die leiblichen Eltern selbst kaum Steuern zahlen, etwa weil sie noch studieren.

Bis zum 18. Geburtstag des Kindes muss für den Anspruch auf Kindergeld und Freibeträge keine weitere Voraussetzung erfüllt sein als die des bestehenden Kindschaftsverhältnisses. Ab dem 18. Geburtstag gibt es Kindergeld nur noch für Kinder, die in Ausbildung sind oder einen Freiwilligendienst leisten. Ggf. kommt auch Kindergeld für arbeitslose Kinder in Betracht.

(2023): Wer hat einen Anspruch auf Kindergeld und die steuerlichen Freibeträge?

Welche Auswirkungen hat ein Auslandsaufenthalt meines Kindes auf den Kinderfreibetrag?

Der Kinderfreibetrag und auch der BEA-Freibetrag (Freibetrag für den Betreuungs-, Erziehungs- oder Ausbildungsbedarf) sind beide unabhängig vom Wohnsitz Ihres Kindes. Jedoch müssen Sie als Elternteil in Deutschland uneingeschränkt einkommensteuerpflichtig sein.

Der Wohnsitz des Kindes ist aber für die Höhe des Kinderfreibetrages maßgeblich, denn je nach Land verringert sich der Freibetrag um ein, zwei oder drei Viertel. Um die Lebenshaltungskosten vor Ort einzustufen, gibt das Bundesfinanzministerium eine Ländergruppeneinteilung heraus.

Die Ländergruppeneinteilung ist immer dann relevant, wenn sich die Kinder im Ausland aufhalten und hat Auswirkungen auf

- den Kinderfreibetrag,

- den BEA-Freibetrags (für Betreuung, Erziehung und Ausbildung),

- die Höhe des Ausbildungsfreibetrags,

- die Berechnung der Kinderbetreuungskosten.

Kurzfristige Auslandsaufenthalte, wie Urlaubsreisen, führen nicht zu einer Kürzung. Das gilt auch bei vorübergehenden Aufenthalten wie beispielsweise bei einer Berufsausbildung.

Hinweis: Auch für Kinder, die im EU- oder EWR-Ausland leben, haben Sie Anspruch auf Kindergeld - es sei denn, im Ausland werden bereits Leistungen gewährt, die dem deutschen Kindergeld vergleichbar sind. Eine Doppelförderung soll ausgeschlossen sein. Voraussetzung ist, dass das Kind dem Grunde nach zu berücksichtigen ist, also schulpflichtig ist oder zum Beispiel studiert und das 25. Lebensjahr noch nicht vollendet hat.

Sofern sich das Kind zu Ausbildungszwecken nicht im EU- oder EWR-Raum aufhält, kommt eine weitere wichtige Voraussetzung hinzu: Um Kindergeld zu erhalten, müssen der Wohnsitz oder zumindest der gewöhnliche Aufenthalt (weiter) in Deutschland sein. Vereinfacht ausgedrückt: Lebt ein Kind dauerhaft in einem Drittland außerhalb des EU- und EWR-Raums, etwa in den USA, besteht in Deutschland kein Anspruch auf Kindergeld. Nur dann, wenn sich das Kind zumindest zeitweise in Deutschland aufhält und seinen Inlandswohnsitz auch tatsächlich beibehält, wird Kindergeld gezahlt.

Aktuell hat der Bundesfinanzhof wie folgt entschieden: Hält sich ein zunächst im Inland wohnhaftes minderjähriges Kind zu Ausbildungszwecken für mehr als ein Jahr außerhalb des Gebietes der EU und des EWR auf, behält es seinen Inlandswohnsitz in der Wohnung eines oder beider Elternteile nur dann bei,

- wenn ihm in dieser Wohnung zum dauerhaften Wohnen geeignete Räume zur Verfügung stehen,

- es diese objektiv jederzeit nutzen kann und

- tatsächlich mit einer gewissen Regelmäßigkeit auch nutzt.

Eine Beibehaltung des Inlandswohnsitzes kommt dabei im Regelfall nur dann in Betracht, wenn das Kind diese Wohnung zumindest zum überwiegenden Teil der ausbildungsfreien Zeiten, also den Schul- oder Semesterferien, tatsächlich nutzt(BFH-Urteil vom 28.4.2022, III R 12/20). Im Urteilsfall lebte ein Kind länger als ein Jahr in einem Drittland bei den Großeltern, um dort in der Schule die arabische Sprache zu lernen. Der BFH hat nicht abschließend entschieden, sondern die Sache an die Vorinstanz zurückverwiesen. Diese muss nun Feststellungen zum Vorliegen eines inländischen Wohnsitzes nachholen, da die Sachverhaltsaufklärung unvollständig war.

Tipp

Für die Beibehaltung eines Inlandswohnsitzes im Hause der Eltern bei mehrjährigen Auslandsaufenthalten reichen nur kurze, üblicherweise durch die Eltern-Kind-Beziehung begründete Besuche regelmäßig nicht aus. Fehlende finanzielle Mittel für Heimreisen des Kindes können zudem nicht die fehlenden wesentlichen Inlandsaufenthalte in den ausbildungsfreien Zeiten kompensieren (BFH-Urteil vom 25.9.2014, III R 10/14). Die Richter des BFH weisen zwar darauf hin, dass bei der Frage, ob der Inlandswohnsitz beibehalten wurde, alle Umstände des Einzelfalles zu würdigen sind. Unterm Strich wird aber doch von Bedeutung sein, ob das Kind in den Ferien jeweils nach Hause gereist ist und die Ferien auch überwiegend bei den Eltern verbracht hat. Diese sollten gemeinsam mit ihrem Kind unbedingt Beweisvorsorge treffen, also Bahn- und Flugtickets aufbewahren, Kopien des Reisepasses anfertigen, Studienpläne vorlegen usw.

Tipp

Aktuell hat der Bundesfinanzhof entschieden, dass ein Kind seinen Wohnsitz im Elternhaus nicht aufgibt, wenn das Auslandsstudium - etwa in Australien oder den USA _- zunächst nur für ein Jahr geplant ist. Der Kindergeldanspruch bleibt also erhalten. Bei einem mehrjährigen Auslandsaufenthalt behält ein Kind seinen inländischen Wohnsitz in der elterlichen Wohnung hingegen regelmäßig nur dann bei, wenn es sich während der ausbildungsfreien Zeiten überwiegend im Inland aufhält und die Inlandsaufenthalte Rückschlüsse auf ein zwischenzeitliches Wohnen zulassen (BFH-Urteil vom 21.6.2023, III R 11/21).

War ein Auslandsaufenthalt zunächst nur auf ein Jahr angelegt, entschließt sich das Kind jedoch, den Auslandsaufenthalt zu verlängern, sind die Kriterien, die für einen mehrjährigen Auslandsaufenthalt gelten, (erst) ab dem Zeitpunkt anzuwenden, ab dem sich das Kind zu einer Verlängerung entschließt. Das Fehlen unterjähriger Inlandsaufenthalte bis dahin hat nicht die Aufgabe des Wohnsitzes zur Folge. Im Erstjahr bleibt das Kindergeld also erhalten. Ab dem Entschluss, länger als ein Jahr zu Ausbildungszwecken im Ausland zu bleiben, behält das Kind seinen Inlandswohnsitz in der Regel aber nur dann bei, wenn es sich im Folgenden regelmäßig mehr als die Hälfte der ausbildungsfreien Zeit im Inland aufhält und dabei - von kurzen Unterbrechungen abgesehen - die inländische Wohnung nutzt. Dies gilt auch dann, wenn sich das Kind von Jahr zu Jahr entschließt, seinen Auslands-aufenthalt um jeweils ein Jahr zu verlängern.

Bei der Frage, ob die ausbildungsfreie Zeit überwiegend in Deutschland verbracht wurde, kommt es auf eine rein tatsächliche (objektive) Betrachtung an. Wenn Reisen aufgrund fehlender Geldmittel oder aufgrund der coronabedingten Reiserestriktionen nicht möglich waren, kann das für den Kindergeldanspruch schädlich sein. So lautet zumindest die Auffassung des Finanzgerichts Bremen im Urteil vom 7.3.2023 (2 K 27/21 (1)).

Tipp

Der guten Ordnung halber sei darauf hingewiesen, dass es beim Kindergeld Besonderheiten im Zusammenhang mit den Ländern gibt, mit denen ein Abkommen über Soziale Sicherheit besteht (z.B. der Türkei).

(2023): Welche Auswirkungen hat ein Auslandsaufenthalt meines Kindes auf den Kinderfreibetrag?