Wie hoch ist der Hinterbliebenen-Pauschbetrag?

Witwen, Witwer, Waisen und Halbwaisen erhalten auf Antrag einen Hinterbliebenen-Pauschbetrag von 370 Euro. Dazu müssen ihnen laufende Hinterbliebenenbezüge bewilligt worden sein.

Diese müssen nach dem Bundesversorgungsgesetz geleistet werden oder nach einem anderen Gesetz, das die Vorschriften des Bundesversorgungsgesetzes über Hinterbliebenenbezüge für entsprechend anwendbar erklärt, nach den Vorschriften über die gesetzliche Unfallversicherung, nach den beamtenrechtlichen Vorschriften an Hinterbliebene eines an den Folgen eines Dienstunfalls verstorbenen Beamten oder nach den Vorschriften des Bundesentschädigungsgesetzes über die Entschädigung für Schäden an Leben, Körper oder Gesundheit.

Bitte beachten Sie: Eine Waise erhält den Hinterbliebenen-Pauschbetrag auch dann nur einmal, wenn beide Elternteile verstorben sind. Bei mehreren Hinterbliebenen derselben Person (z.B. Witwe und Halbwaise) steht der Pauschbetrag jedem Hinterbliebenen zu.

(2022): Wie hoch ist der Hinterbliebenen-Pauschbetrag?

Wie lange bekomme ich Kindergeld für mein behindertes Kind?

Für ein behindertes Kind erhalten Sie zeitlich unbegrenzt Kindergeld oder die steuerlichen Freibeträge, wenn bestimmte Voraussetzungen erfüllt sind:

Das Kind wird steuerlich berücksichtigt, wenn es wegen körperlicher, geistiger oder seelischer Behinderung nicht in der Lage ist, sich selbst zu unterhalten. Das heißt, es kann seinen Lebensunterhalt und seinen Mehrbedarf wegen der Behinderung nicht von seinem eigenen Einkommen und Vermögen bestreiten.

Dies können Sie in der Regel mit dem Behindertenausweis belegen, in den das Merkmal „H“ eingetragen ist und wenn der Grad der Behinderung mindestens 50 Prozent beträgt. Dass das Kind nicht erwerbstätig ist, darf nicht auf eine schlechte Arbeitsmarktlage zurückführen sein, sondern muss durch die Behinderung begründet sein.

Um die steuerliche Berücksichtigung ohne Altersbegrenzung des Kindes in Anspruch nehmen zu können, muss die Behinderung vor dem 25. Lebensjahr eingetreten sein.

(2022): Wie lange bekomme ich Kindergeld für mein behindertes Kind?

Welche steuerlichen Freibeträge oder Berücksichtigungen gelten für behinderte Kinder?

Kindergeld, Kinderfreibetrag und BEA-Freibetrag

Sie können für Ihr behindertes Kind auch über das 18. bzw. 25. Lebensjahr hinaus unbefristet Kindergeld beziehen bzw. den Kinderfreibetrag und den Freibetrag für den Betreuungs-, Erziehungs- oder Ausbildungsbedarf (BEA-Freibetrag) nutzen, wenn die Behinderung Ihres Kindes vor Vollendung des 25. Lebensjahres eingetreten ist. Gleichzeitig haben Sie damit auch bei behinderten Kindern Anspruch auf weitere Steuervergünstigungen, die an das Kindergeld gekoppelt sind, z.B. Kinderzulage zur Altersvorsorgezulage.

Behindertenpauschbetrag

Je nach Grad der Behinderung steht jedem Behinderten ein Behindertenpauschbetrag zu, mit dem alle laufenden, typischen und mit der Behinderung unmittelbar zusammenhängenden Mehraufwendungen abgegolten werden. Dieser Betrag beträgt zwischen 384 und 7.400 Euro.

Tipp: Eltern können sich den Pauschbetrag des Kindes übertragen lassen, wenn ihr Kind kein zu versteuerndes Einkommen hat.

Pflegepauschbetrag

Zusätzlich zum Behindertenpauschbetrag können Sie den Pflegepauschbetrag in Anspruch nehmen. Der Pauschbetrag steht den pflegenden Eltern direkt zu. Ab 2021 wird der Pflege-Pauschbetrag für häusliche Pflege beim Pflegegrad 4 oder 5 verdoppelt und ein Pauschbetrag für die Pflegegrade 2 und 3 neu eingeführt. Der Pauschbetrag beträgt

- bei Pflegegrad 2: 600 Euro

- bei Pflegegrad 3: 1.100 Euro

- bei Pflegegrad 4 oder 5 oder Hilflosigkeit: 1.800 Euro

Tipp: Der Pflegepauschbetrag ist ein jährlicher Pauschbetrag. Sie erhalten ihn auch in ungekürzter Höhe, wenn Sie Ihr behindertes Kind nicht das komplette Jahr über gepflegt haben. Dies kann beispielsweise der Fall sein, wenn Ihr Kind unter der Woche in einem Heim untergebracht ist.

Außergewöhnliche Belastungen

Kosten, die sich aus der Behinderung Ihres Kindes ergeben, z.B. die Unterbringung in einem Heim oder die Kosten für einen ambulanten Pflegedienst können Sie als außergewöhnliche Belastungen in der Steuererklärung absetzen.

Tipp: Dies lohnt sich, wenn die Kosten weit höher sind als der Behinderten - und Pflegepauschbetrag, denn bei der Absetzung der Kosten als außergewöhnliche Belastung müssen Sie auf den Pauschbetrag verzichten.

Kinderbetreuungskosten

Eltern können bis zu zwei Drittel Ihrer Kinderbetreuungskosten, höchstens 4.000 Euro je Kind, als Sonderausgaben absetzen. Dies gilt auch für nicht-behinderte Kinder bis zum 14. Lebensjahr. Für behinderte Kindern können Sie auch darüber hinaus Betreuungskosten geltend machen. Als Nachweis gilt in der Regel der Behindertenausweis, der Bescheid des Versorgungsamtes, der Rentenbescheid oder ein ärztliches Gutachten. Die Behinderung muss vor Vollendung des 25. Lebensjahres eingetreten sein.

Tipp

Lehnt die Familienkasse Ihren Antrag ab, gehen Sie aber davon aus, dass Sie einen Anspruch auf Kindergeld haben, sollten Sie innerhalb der gesetzlich vorgegebenen Frist Einspruch einlegen. Die Entscheidung der Familienkasse wird dann noch einmal geprüft.

(2022): Welche steuerlichen Freibeträge oder Berücksichtigungen gelten für behinderte Kinder?

Wie und wann werden behinderte Kinder in der Steuererklärung berücksichtigt?

Ein behindertes Kind wird bei den Eltern steuerlich berücksichtigt, wenn es wegen körperlicher, geistiger oder seelischer Behinderung nicht in der Lage ist, sich selbst zu unterhalten. Entscheidend ist zudem, dass die Behinderung schon vor dem 25. Geburtstag des Kindes eingetreten ist. Dann kann es ohne Altersbegrenzung steuerlich berücksichtigt werden. Die steuerliche Berücksichtigung gilt für folgende Punkte:

Behindertenpauschbetrag

Je nach Grad der der Behinderung steht jedem Behinderten ein Behindertenpauschbetrag zu, mit dem alle laufenden, typischen und mit der Behinderung unmittelbar zusammenhängenden Mehraufwendungen abgegolten werden. Dieser Betrag (zwischen 384 Euro und 7.400 Euro) steht also auch Kindern zu. Eltern können den Pauschbetrag des Kindes auf sich übertragen lassen.

Pflegepauschbetrag

Zusätzlich zum Behindertenpauschbetrag können Sie den Pflegepauschbetrag in Anspruch nehmen. 2021 wurde der Pflege-Pauschbetrag für häusliche Pflege beim Pflegegrad 4 oder 5 verdoppelt und ein Pauschbetrag für die Pflegegrade 2 und 3 neu eingeführt. Der Pauschbetrag beträgt:

- bei Pflegegrad 2: 600 Euro

- bei Pflegegrad 3: 1.100 Euro

- bei Pflegegrad 4 oder 5 oder Hilflosigkeit: 1.800 Euro

Außergewöhnliche Belastungen

Kosten, die sich aus der Behinderung Ihres Kindes ergeben, z.B. die Unterbringung in einem Heim oder die Kosten für einen ambulanten Pflegedienst, können Sie als außergewöhnliche Belastungen in der Steuererklärung absetzen.

Tipp

Dies lohnt sich erst, wenn die Kosten weit höher sind als der Behinderten - und Pflegepauschbetrag, denn bei der Absetzung der Kosten als außergewöhnliche Belastungen wird zum einen eine zumutbare Belastung angerechnet und zum anderen müssen Sie auf die beiden Pauschbeträge verzichten.

Kindergeld, Kinderfreibetrag und BEA-Freibetrag

Sie können für Ihr behindertes Kind auch über das 18. bzw. 25. Lebensjahr hinaus Kindergeld beziehen bzw. den Kinderfreibetrag und den Freibetrag für den Betreuungs-, Erziehungs- oder Ausbildungsbedarf (BEA-Freibetrag) nutzen, wenn die Behinderung Ihres Kindes vor Vollendung des 25. Lebensjahres eingetreten ist. Gleichzeitig haben Sie damit auch bei behinderten Kindern Anspruch auf weitere Steuervergünstigungen, die an das Kindergeld gekoppelt sind, z.B. Kinderzulage zur Altersvorsorgezulage.

Kinderbetreuungskosten

Eltern können bis zu zwei Drittel Ihrer Kinderbetreuungskosten, höchstens 4.000 Euro je Kind, als Sonderausgaben absetzen. Dies gilt auch für nicht-behinderte Kinder bis zum 14. Lebensjahr. Für behinderte Kinder können Sie auch darüber hinaus Betreuungskosten geltend machen. Als Nachweis gilt in der Regel der Behindertenausweis, der Bescheid des Versorgungsamtes, der Rentenbescheid oder ein ärztliches Gutachten. Die Behinderung muss vor Vollendung des 25. Lebensjahres eingetreten sein.

(2022): Wie und wann werden behinderte Kinder in der Steuererklärung berücksichtigt?

Welche steuerlichen Vorteile erhalten Behinderte und Hinterbliebene?

Behinderte Menschen können für ihre behinderungsbedingten Aufwendungen entweder den Behinderten-Pauschbetrag in Anspruch nehmen oder die Ausgaben gegen Nachweis als außergewöhnliche Belastungen geltend machen, wobei hier allerdings eine zumutbare Belastung angerechnet wird. Der Behinderten-Pauschbetrag richtet sich nach dem Grad der Behinderung und beträgt 384 Euro bis 7.400 Euro. Mit dem Pauschbetrag sind alle sogenannten typischen Aufwendungen abgegolten. Darüber hinausgehende sogenannte atypische Aufwendungen können Sie als außergewöhnliche Belastungen absetzen. Damit mindern Sie Ihr zu versteuerndes Einkommen.

Hinterbliebene erhalten auf Antrag einen Hinterbliebenen-Pauschbetrag von 370 Euro, wenn ihnen laufende Hinterbliebenenbezüge bewilligt worden sind. Diese müssen laut Paragraf 33 b Abs. 4 EStG geleistet werden, nach dem Bundesversorgungsgesetz oder einem anderen Gesetz, das die Vorschriften des Bundesversorgungsgesetzes über Hinterbliebenenbezüge für entsprechend anwendbar erklärt, nach den Vorschriften über die gesetzliche Unfallversicherung, nach den beamtenrechtlichen Vorschriften an Hinterbliebene eines an den Folgen eines Dienstunfalls verstorbenen Beamten oder nach den Vorschriften des Bundesentschädigungsgesetzes über die Entschädigung für Schäden an Leben, Körper oder Gesundheit.

Der Hinterbliebenen-Pauschbetrag ist ein Jahresbetrag. Er wird auch dann nicht gekürzt, wenn die entsprechenden Voraussetzungen nicht das ganze Jahr über vorlagen.

Bitte beachten Sie: Eine Waise erhält den Hinterbliebenen-Pauschbetrag auch dann nur einmal, wenn beide Elternteile verstorben sind. Bei mehreren Hinterbliebenen derselben Person (z.B. Witwe und Halbwaise) steht der Pauschbetrag jedem Hinterbliebenen zu.

(2022): Welche steuerlichen Vorteile erhalten Behinderte und Hinterbliebene?

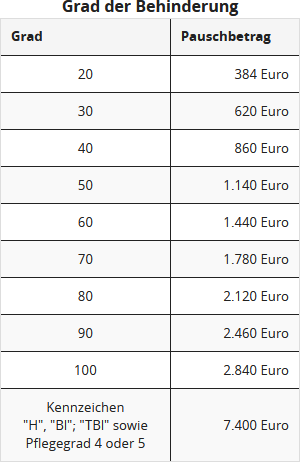

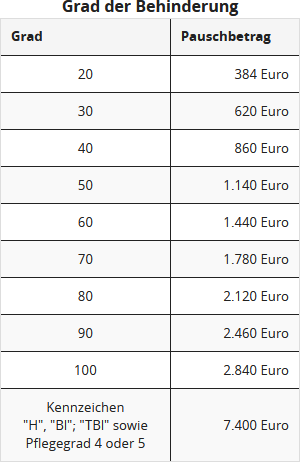

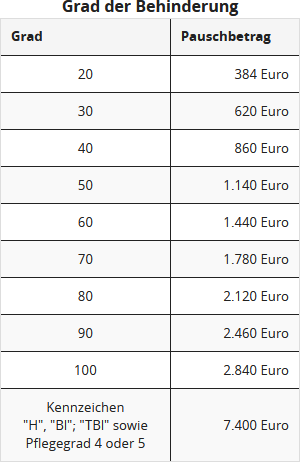

Wie hoch ist der Behinderten-Pauschbetrag?

Die Höhe des Behinderten-Pauschbetrages richtet sich nach dem Grad der Behinderung. Dadurch sollen die Mehraufwendungen abgedeckt werden, die durch die Beeinträchtigung nötig werden.

Laut Paragraf 33 b Abs. 3 EStG werden folgende Pauschbeträge gewährt:

Für hilflose Menschen und für Blinde erhöht sich der Pauschbetrag auf 7.400 Euro.

Der Pauschbetrag gilt immer als Jahresbeitrag, auch wenn die Behinderung erst während des Jahres aufgetreten oder weggefallen ist. Ändert sich in einem Jahr der Grad der Behinderung, steht der höhere Pauschbetrag zur Verfügung. Bei mehreren Behinderungen wird nur ein Pauschbetrag gewährt, der alle Behinderungen umfasst.

(2022): Wie hoch ist der Behinderten-Pauschbetrag?

Wer erhält den Pauschbetrag für Hinterbliebene?

Hinterbliebene, etwa Witwen und Waisen, haben in bestimmten Fällen Anspruch auf den Hinterbliebenenpauschbetrag von 370 Euro.

Wichtigste Voraussetzung ist, dass der Steuerpflichtige mindestens für einen Monat im jeweiligen Steuerjahr Hinterbliebenenbezüge erhalten hat. Das gilt auch, wenn der Anspruch auf die Bezüge ruht bzw. eine Abfindung mittels Kapitalauszahlung stattgefunden hat.

Die Voraussetzungen für den Hinterbliebenen-Pauschbetrag sind im § 33b Abs. 4 EStG geregelt. Steht der Hinterbliebenen-Pauschbetrag einem Kind zu, kann er auf Antrag auf die Eltern übertragen werden.

Der Hinterbliebenenpauschbetrag wird für folgende Bezugsarten gewährt:

- Bezug nach dem Bundesversorgungsgesetz, dies betrifft vor allem Opfer des Zweiten Weltkriegs

- Bezug nach dem Soldatenversorgungsgesetz

- Bezug nach dem Zivildienstgesetz

- Bezug nach dem Häftlingshilfegesetz

- Unterhalt für Angehörige von Kriegsgefangenen

- Bezug nach dem Gesetz über die Bundespolizei

- Bezug nach dem Gesetz über den Zivilschutzkorps

- Bezug nach dem Gesetz zur Regelung der Rechtsverhältnisse der unter Art. 131 GG fallenden Personen

- Bezug nach dem Gesetz zur Einführung des Bundesversorgungsgesetzes im Saarland

- Bezug nach dem Infektionsschutzgesetz, zum Beispiel bei Tod infolge einer empfohlenen Impfung

- Bezug nach dem Gesetz über die Entschädigung für Opfer von Gewalttaten

- Rente aus der gesetzlichen Unfallversicherung, zum Beispiel bei Tod durch Arbeitsunfall

- Bezüge nach dem Tod eines Beamten aufgrund eines Dienstunfalls

- Bezüge nach dem Bundesentschädigungsgesetz für Schäden an Leben, Körper oder Gesundheit.

Steht der Hinterbliebenen-Pauschbetrag einem Kind zu, kann er auf Antrag auf die Eltern übertragen werden.

(2022): Wer erhält den Pauschbetrag für Hinterbliebene?

Können hohe Umbaukosten auf fünf Jahre verteilt werden?

Behinderte Menschen sind oftmals mit sehr hohen Aufwendungen belastet, die andere gesunde Menschen nicht haben. Die gilt insbesondere für eine behindertengerechte Umgestaltung des Wohnumfeldes, wie barrierefreie Umbaumaßnahmen in der Wohnung, Einbau eines Treppenlifts, Anbau eines Aufzuges, Bau einer Rollstuhlrampe, Umrüstung des Fahrzeuges usw.

Weil es sich hierbei um unvermeidbare Ausgaben handelt, sind sie als außergewöhnliche Belastungen allgemeiner Art nach § 33 EStG unter Anrechnung einer zumutbaren Belastung absetzbar. Die Ausgaben müssen wegen des steuerlichen Abflussprinzips in voller Höhe im Jahr der Bezahlung in der Steuererklärung angegeben werden.

Der volle Abzug im Jahr der Verausgabung kann allerdings ins Leere laufen, wenn die außergewöhnlichen Belastungen höher sind als der Gesamtbetrag der Einkünfte, von dem sie abgezogen werden sollen. So bringt die steuerliche Absetzbarkeit nicht den gewünschten Entlastungseffekt. Für diesen Fall hat der Bundesfinanzhof eine Billigkeitsregelung angeregt (§ 163 AO): Betroffene sollten die Möglichkeit haben, die hohen Aufwendungen auf mehrere Jahre zu verteilen (BFH-Urteil vom 22.10.2009, VI R 7/09).

Aber die Finanzverwaltung sperrt sich und erklärt immer noch in den Einkommensteuerrichtlinien des Jahres 2015:

"Eine Verteilung auf mehrere Jahre ist nicht zulässig" (R 33.4 Abs. 4 und 5 EStR). Leider hat der Bundesfinanzhof die harte Haltung des Fiskus bestätigt und entschieden, dass außergewöhnliche Belastungen grundsätzlich in dem Jahr absetzbar sind, in dem sie geleistet wurden. Hohe Kosten für den behindertengerechten Wohnungsumbau dürfen nicht aus Billigkeitsgründen auf mehrere Jahre verteilt werden, wenn sie sich im Kalenderjahr, in dem sie verausgabt worden sind, steuerlich nur sehr eingeschränkt auswirken können (BFH-Urteil vom 12.7.2017, VI R 36/15).

(2022): Können hohe Umbaukosten auf fünf Jahre verteilt werden?

Wie werden die Kosten für Umbaumaßnahmen aufgrund einer Behinderung berücksichtigt?

Wenn ein Familienmitglied von einer Behinderung betroffen ist, werden oftmals erhebliche Umbaumaßnahmen in der Wohnung oder am Eigenheim erforderlich, um dem Behinderten trotz gesundheitlicher Einschränkungen weiterhin ein Leben in seiner gewohnten Umgebung zu ermöglichen und ihm den Umzug in ein Pflegeheim zu ersparen.

Solche Aufwendungen für behinderungsbedingte Umbaumaßnahmen können als außergewöhnliche Belastungen absetzbar sein, wenn Sie bestimmte Bedingungen beachten.

Kosten für Umbau der Dusche

Aktuell hat das Finanzgericht Baden-Württemberg die Aufwendungen für den Umbau der Dusche in voller Höhe als außergewöhnliche Belastungen gemäß § 33 EStG anerkannt, wobei allerdings eine zumutbare Belastung anzurechnen ist. Die Aufwendungen für Material und Arbeitslohn stellen Krankheitskosten dar, denn sie dienen unmittelbar der Linderung einer Krankheit (FG Baden-Württemberg vom 19.3.2014, 1 K 3301/12).

Der Fall

Eine alleinstehende Dame leidet an Multipler Sklerose und hat einen Grad der Behinderung von 50. Eine Pflegestufe ist (noch) nicht bescheinigt. In ihrem Eigenheim lässt sie die Dusche behindertengerecht um-bauen: Die Duschwanne wird entfernt und ein bodengleiches Duschelement eingebaut, die Armaturen werden erneuert, die Duschkabine neu gefliest und mit einer Tür versehen. Danach ist die Dusche bodengleich begehbar und mit einem Rollstuhl befahrbar.

Das Finanzgericht hat einen Gegenwert für die neue Dusche nicht angerechnet. Denn nach neuer BFH-Rechtsprechung sind bei behinderungsbedingten Umbaumaßnahmen die Aufwendungen so stark durch die Zwangslage der Behinderung begründet, "dass die Erlangung eines etwaigen Gegenwertes in Anbetracht der Gesamtumstände in den Hintergrund tritt" (BFH-Urteil vom 24.2.2011, BStBl. 2011 II S. 1012).

Des Weiteren bleibt auch ein marktgängiger Vorteil außer Betracht: "Ein Gegenwert, der allein auf der möglichen Nutzung der Umbauten durch nichtbehinderte Familienangehörige beruhen soll, ist kein realer Gegenwert und mithin ungeeignet, ein Abzugsverbot zu begründen" (BFH-Urteil vom 22.10.2009, BStBl. 2010 II S. 280).

Kosten für Einbau eines Fahrstuhls

Aufwendungen für den Einbau eines Fahrstuhls in das eigene Haus wurden bisher nicht als außergewöhnliche Belastungen anerkannt. Nicht anerkannt wurde auch ein Aufzugsturm, der an das bestehende Gebäude angebaut wurde. Begründet wurde dies damit, dass eine solche Baumaßnahme auch für Nichtbehinderte von Vorteil ist und deshalb zu einer Werterhöhung des Gebäudes führt.

Doch nach neuerer BFH-Rechtsprechung spielen die Frage des Gegenwertes und des marktgängigen Vorteils jetzt keine wesentliche Rolle mehr (BFH-Urteil vom 22.10.2009, BStBl. 2010 II S. 280; BFH-Urteil vom 24.2.2011, BStBl. 2011 II S. 1012).

Das Finanzgericht Köln hat die Kosten für den Einbau eines Fahrstuhls in Höhe von 65.000 Euro als außergewöhnliche Belastungen anerkannt, weil der Einbau eines kostengünstigeren Treppenliftes aus technischen Gründen nicht möglich war (FG Köln vom 27.8.2014, 14 K 2517/12, Revision).

Aktuell hat das Finanzgericht Münster entschieden, dass Aufwendungen für die Anlage eines rollstuhlgerechten Weges im Garten eines Einfamilienhauses nicht zwangsläufig sind, wenn sich auf der anderen Seite des Hauses eine Terrasse befindet, die mit dem Rollstuhl erreichbar ist. Folglich sind die Aufwendungen nicht als außergewöhnliche Belastungen abziehbar. Immerhin sind die Lohnkosten als Handwerkerleistung mit 20 Prozent (höchstens 1.200 EUR) von der Steuerschuld abzuziehen (Urteil vom 15.1.2020, 7 K 2740/18 E).

Aufwendungen für medizinisch indizierte Maßnahmen sind typisierend als außergewöhnliche Belastungen zu berücksichtigen, ohne dass es im Einzelfall einer Prüfung der Zwangsläufigkeit des Grundes und der Höhe nach Bedarf. Weiter ist zu beachten, dass nicht nur das medizinisch Notwendige im Sinne einer Mindestversorgung angezeigt ist, sondern jedes diagnostische oder therapeutische Verfahren, das hinreichend gerechtfertigt ist.

Dieser medizinischen Wertung hat die steuerliche Beurteilung zu folgen, es sei denn, es liegt ein offensichtliches Missverhältnis zwischen dem erforderlichen und dem tatsächlichen Aufwand vor. Auch bei Kosten von 65.000 Euro für einen Fahrstuhl liegt hier kein für jedermann offensichtliches Missverhältnis zwischen dem erforderlichen und dem tatsächlichen Aufwand vor. Diese Kosten sind angemessen.

Dies gilt insbesondere dann, wenn der Einbau eines kostengünstigeren Treppenlifts aus technischen Gründen nicht möglich war.

Der Bundesfinanzhof hatte bereits geklärt, dass der Fahrstuhl ein "medizinisches Hilfsmittel im engeren Sinne" darstellt, das ausschließlich von Kranken oder Behinderten angeschafft werde, um ihr Leiden zu lindern. Bei solchen Gegenständen muss nicht vor der Anschaffung ein amtsärztliches Attest eingeholt werden, denn hier kommen nicht die strengen Anforderungen des § 64 Abs. 1 Nr. 2e EStDV zur Anwendung (BFH-Urteil vom 6.2.2014, VI R 61/12).

Tipp

Der volle Abzug im Jahr der Verausgabung kann allerdings ins Leere laufen, wenn die außergewöhnlichen Belastungen höher sind als der Gesamtbetrag der Einkünfte, von dem sie abgezogen werden sollen. So bringt die steuerliche Absetzbarkeit nicht den gewünschten Entlastungseffekt. Es wäre vorteilhafter, wenn hohe Aufwendungen auf mehrere Jahre verteilt werden könnten. Aber: die Finanzverwaltung sperrt sich und erklärt: "Eine Verteilung auf mehrere Jahre ist nicht zulässig" (R 33.4 Abs. 4 und 5 EStR).

Der Bundesfinanzhof hat die harte Haltung des Fiskus bestätigt: Außergewöhnliche Belastungen sind grundsätzlich in dem Jahr absetzbar, in dem sie geleistet wurden. Hohe Kosten für den behindertengerechten Wohnungsumbau dürfen nicht aus Billigkeitsgründen auf mehrere Jahre verteilt werden, wenn sie sich im Kalenderjahr, in dem sie verausgabt worden sind, steuerlich nur sehr eingeschränkt auswirken können (BFH-Urteil vom 12.7.2017, VI R 36/15).

(2022): Wie werden die Kosten für Umbaumaßnahmen aufgrund einer Behinderung berücksichtigt?

Kann ein höherer Km-Kostensatz für Privatfahrten abgesetzt werden?

Menschen mit Behinderung dürfen Aufwendungen für Privatfahrten in einem "angemessenen Rahmen" als außergewöhnliche Belastungen allgemeiner Art nach § 33 EStG absetzen. Diese interessante Steuervergünstigung gibt es zusätzlich zum Behinderten-Pauschbetrag. Für den Umfang der steuerlichen Entlastung kommt es allerdings auf die Art und Schwere der Behinderung an. Hier werden zwei Gruppen unterschieden:

- Menschen mit einem Grad der Behinderung ab 80 oder mit einem GdB ab 70 und dem Merkzeichen "G".

- Menschen mit dem Merkzeichen "aG“, mit dem Merkzeichen "Bl“, mit dem Merkzeichen "TBl“ oder mit dem Merkzeichen "H“.

Mit dem "Behinderten-Pauschbetragsgesetz" ist seit dem 1.1.2021 für die vorgenannten Personen eine behinderungsbedingte Fahrtkostenpauschale im Gesetz festgeschrieben: Diese beträgt für die

- erste Gruppe: 900 Euro,

- zweite Gruppe: 4.500 Euro.

Auf diese Pauschbeträge rechnet das Finanzamt eine zumutbare Belastung an (§ 33 Abs. 2a EStG).

I N F O

Welche neuen Pflegegrade entsprechen der Hilflosigkeit?

Behinderte Menschen haben Anspruch auf einen Behinderten-Pauschbetrag, der je nach Grad der Behinderung unterschiedlich hoch ist. Bei Hilflosigkeit (Merkzeichen "H") und Blindheit (Merkzeichen "Bl") beträgt der Behinderten-Pauschbetrag unabhängig vom Grad der Behinderung ab 2021 7.400 Euro (bis 2020: 3.700 Euro; § 33b EStG).

Gleichgestellt mit dem Merkzeichen "H" ist bis 2016 die Einstufung als Schwerstpflegebedürftiger in Pflegestufe III gemäß Bescheid der Pflegekasse (§ 65 Abs. 2 EStDV).

Pflegepersonen, die einen Pflegebedürftigen zu Hause betreuen, haben Anspruch auf den Pflege-Pauschbetrag. Ab 2021 wird der Pflege-Pauschbetrag für häusliche Pflege beim Pflegegrad 4 oder 5 verdoppelt und ein Pauschbetrag für die Pflegegrade 2 und 3 neu eingeführt. Der Pauschbetrag beträgt

- bei Pflegegrad 2: 600 Euro

- bei Pflegegrad 3: 1.100 Euro

- bei Pflegegrad 4 oder 5 oder Hilflosigkeit: 1.800 Euro

Seit 2017 erfolgt die Einstufung der Pflegebedürftigkeit - statt bisher in drei Pflegestufen - wesentlich differenzierter in fünf Pflegegrade. Im Mittelpunkt steht der tatsächliche Unterstützungsbedarf, gemessen am Grad der Selbständigkeit - unabhängig davon, ob jemand an einer geistigen oder körperlichen Einschränkung leidet. Dabei werden körperliche, geistige und psychische Einschränkungen erfasst und in die Bewertung der Pflegebedürftigkeit einbezogen.

Alle Pflegebedürftigen, die bisher Leistungen der Pflegeversicherung erhalten, werden seit dem 1.1.2017 ohne erneute Begutachtung in das neue System übergeleitet. Sie müssen also keinen Antrag auf Einstufung in einen neuen Pflegegrad stellen. Bisher war - vor allem für steuerliche Zwecke - die Pflegestufe III dem Merkzeichen "H" (hilfsbedürftig) im Schwerbehindertenausweis gleichgestellt.

Seit 2017 steht dem Merkzeichen "H" die Einstufung in die Pflegegrade 4 und 5 gleich. Wenn also der Pflegebedürftige den Pflegegrad 4 oder 5 hat, bekommt

- der Pflegebedürftige den erhöhten Behinderten-Pauschbetrag von 7.400 Euro und

- die Pflegeperson bei häuslicher Pflege den Pflege-Pauschbetrag (BMF-Schreiben vom 19.8.2016).

Der neue Pflegegrad 4 gilt für die bisherige Pflegestufe III sowie für die bisherige Pflegestufe II mit erheblich eingeschränkter Alltagskompetenz. Der neue Pflegegrad 5 betrifft die bisherige Pflegestufe III mit erheblich eingeschränkter Alltagskompetenz und die Härtefälle der Pflegestufe III.

(2022): Welche neuen Pflegegrade entsprechen der Hilflosigkeit?

Welche Ausgaben sind mit dem Pauschbetrag für Behinderte abgegolten?

Viele Aufwendungen, die behinderten Menschen typischerweise entstehen, sind mit dem Behinderten-Pauschbetrag abgegolten. Dazu zählen Kosten, die anfallen, um gewöhnliche und regelmäßig wiederkehrende Verrichtungen im Alltag zu bewältigen. Außerdem zählen dazu Aufwendungen für die Pflege, wobei es irrelevant ist, ob diese zu Hause oder in einem Heim erfolgt oder welche Pflegestufe vorliegt.

Tipp

Ist die Summe Ihrer Aufwendungen höher als der Pauschbetrag, sollten Sie auf diesen verzichten und stattdessen Ihre Kosten als außergewöhnliche Belastungen absetzen. Hierbei müssen sie aber beachten, dass außergewöhnliche Belastungen nur anerkannt werden, wenn sie die zumutbare Belastung übersteigen.

Abgegolten sind auch die Kosten für Medikamente, Heilmittel und Hilfsleistungen sowie die Eigenbeteiligung zur Nutzung öffentlicher Verkehrsmittel. Auch die Aufwendungen für eine Heimdialyse fallen hierunter.

(2022): Welche Ausgaben sind mit dem Pauschbetrag für Behinderte abgegolten?

Wie kann ich den Behindertenpauschbetrag meines Kindes auf mich übertragen lassen?

Der Behindertenpauschbetrag steht eigentlich dem Kind zu. Er kann jedoch auf Sie als Elternteil übertragen werden, falls Ihr Kind vom Pauschbetrag keinen Gebrauch macht, weil es zum Beispiel keine eigenen Einkünfte hat. Die Übertragung des Pauschbetrages erfolgt in der „Anlage Kind“.

Sind Sie nicht verheiratet, geschieden bzw. getrennt lebend, wird der Behindertenpauschbetrag jeweils zur Hälfte auf beide Elternteile aufgeteilt. Diese 50:50 Regelung kann auf Antrag beider Elternteile jedoch auch geändert werden.

Sind Sie jedoch verheiratet und wählen die Einzelveranlagung für Ehegatten, kann der Pauschbetrag seit 2013 - abweichend von der Möglichkeit der hälftigen Aufteilung - in einem beliebigen Verhältnis auf beide Elternteile aufgeteilt werden. Der jeweils gewünschte Anteil ist in der "Anlage Kind" einzutragen.

Aktuell hat der Bundesfinanzhof bestätigt, dass der Pauschbetrag des Kindes auf gemeinsamen Antrag der Eltern auch in einem anderen Verhältnis als je zur Hälfte aufgeteilt werden (BFH-Urteil vom 20.12.2017, III R 2/17).

(2022): Wie kann ich den Behindertenpauschbetrag meines Kindes auf mich übertragen lassen?

Was sind atypische Belastungen (besondere Aufwendungen), die steuerlich absetzbar sind?

Es gibt Kosten, die aufgrund der Behinderung anfallen, aber nicht regelmäßig auftreten. Diese atypischen Belastungen sind nicht mit dem Behinderten-Pauschbetrag abgegolten und können deshalb gesondert als außergewöhnliche Belastungen allgemeiner Art in der Steuererklärung angegeben werden.

Beispiele solcher Aufwendungen sind etwa Umbaumaßnahmen, die in der Wohnung oder in einem Fahrzeug aufgrund der Behinderung entstehen, außerdem Aufwendungen für eine Reisebegleitung im Urlaub, Kosten eines Umzugs, Kosten hauswirtschaftlicher Dienstleistungen sowie Krankheits-, Heilbehandlungs- oder Kurkosten.

Alle Aufwendungen, die als außergewöhnliche Belastungen in der Steuererklärung angegeben werden, kürzt das Finanzamt um die Höhe der zumutbaren Belastung. Dieser Betrag richtet sich nach dem Familienstand und der Höhe der Einkünfte.

(2022): Was sind atypische Belastungen (besondere Aufwendungen), die steuerlich absetzbar sind?

Wann gilt eine Person als hilflos?

Hilflose Personen erhalten einen erhöhten Behinderten-Pauschbetrag von 7.400 Euro. Laut Einkommensteuergesetz gilt eine Person dann als hilflos, „wenn sie für eine Reihe von häufig und regelmäßig wiederkehrenden Verrichtungen zur Sicherung ihrer persönlichen Existenz im Ablauf eines jeden Tages fremder Hilfe dauernd bedarf“ (33b Abs. 6 Satz 3 EStG). Diese Hilfe kann zum Beispiel beim An- und Ausziehen, beim Essen und bei der Körperpflege erfolgen.

Den Pauschbetrag gibt es nicht bei vorübergehender Hilflosigkeit, sondern nur, wenn der Zustand für länger als sechs Monate andauert.

Nachweis der Hilflosigkeit

Der Nachweis der Hilflosigkeit erfolgt mit dem Schwerbehindertenausweis, in dem das Merkzeichen „H“ eingetragen ist. Als Nachweis kann auch der Bescheid des Versorgungsamtes dienen, auf dem die entsprechenden Freistellungen vermerkt sind. Dem Merkzeichen 'H' entspricht der Pflegegrad 4 oder 5 (ab 2017).

Tipp: Der erhöhte Behinderten-Pauschbetrag ist vom Grad der Behinderung unabhängig, kann also auch bei einem Grad der Behinderung von unter 50 erfolgen.

Im Jahre 2017 wurde das Merkzeichen "TBl" (Taubblinde) neu im Sozialrecht eingeführt, um eine Gleichstellung mit dem Merkzeichen "Bl" zu verdeutlichen. Die Erweiterung ist deklaratorisch, weil Menschen mit dem Merkzeichen "Bl" und/oder dem Merkzeichen "TBl" immer auch das Merkzeichen "H" erhalten.

(2022): Wann gilt eine Person als hilflos?

Wann liegt Blindheit vor?

Blinde Personen erhalten den erhöhten Behinderten-Pauschbetrag von 7.400 Euro pro Jahr. Blindheit liegt vor, wenn man auf dem besseren Auge nicht mehr als zwei Prozent Sehkraft besitzt.

Gehörlose erhalten den erhöhten Behinderten-Pauschbetrag nicht.

Der Nachweis der Hilflosigkeit erfolgt mit dem Schwerbehindertenausweis, in dem das Merkzeichen „Bl“ eingetragen ist. Als Nachweis kann auch der Bescheid des Versorgungsamtes dienen, auf dem die entsprechenden Feststellungen vermerkt sind.

Hinweis

Im Jahre 2017 wurde das Merkzeichen "TBl" (Taubblinde) neu im Sozialrecht eingeführt, um eine Gleichstellung mit dem Merkzeichen "Bl" zu verdeutlichen. Die Erweiterung ist deklaratorisch, weil Menschen mit dem Merkzeichen "Bl" und/oder dem Merkzeichen "TBl" immer auch das Merkzeichen "H" erhalten.

(2022): Wann liegt Blindheit vor?

Wer bekommt den Pauschbetrag für Behinderte?

Sie können den Behinderten-Pauschbetrag erhalten, wenn Sie einen bestimmten Grad der Behinderung nachweisen können. Dabei gilt als behindert, wer länger als sechs Monate körperlich, geistig oder seelisch in seinem Gesundheitszustand beeinträchtigt ist.

Festgestellt wird der Grad der Behinderung im Regelfall durch das Versorgungsamt. Ab einem Grad der Behinderung von 50 erhalten Sie einen Schwerbehindertenausweis, bis zu einem Grad von 45 stellt das Amt einen Feststellungsbescheid aus. An diese Bescheide ist das Finanzamt gebunden.

Sie können den Behinderten-Pauschbetrag für sich selbst, Ihren behinderten Ehegatten oder Ihr behindertes Kind in Anspruch nehmen. Eine Übertragung des Pauschbetrages von behinderten Eltern bzw. Geschwistern ist nicht möglich.

Tipp: Bei einer rückwirkenden Feststellung des Grades der Behinderung für mehrere Jahre können Sie für die Jahre, für die Ihnen ein Grad der Behinderung anerkannt wird, den Pauschbetrag nachträglich geltend machen. Sie sollten aber möglichst umgehend nach Feststellung des Grades der Behinderung ihre steuerlichen Ansprüche anmelden, da es bestimmte Fristen zu beachten gibt.

Lohnsteuer kompakt

Der Behinderten-Pauschbetrag ist ein Jahresbetrag. Er wird in voller Höhe auch dann gewährt, wenn die Behinderung während des Jahres eintritt oder wegfällt. Wird der GdB während des Jahres herauf- oder herabgesetzt, richtet sich der Jahresbetrag nach dem höheren GdB (R 33b Abs. 7 EStR).

Treten mehrere Behinderungen aus verschiedenen Gründen auf, wird jeweils die Behinderung zugrunde gelegt, die zum höchsten Pauschbetrag führt. Der Behinderten-Pauschbetrag wirkt sich in vollem Umfang steuermindernd aus, denn eine zumutbare Belastung wird nicht angerechnet.

Die Frage ist, ob zusätzlich zum Behinderten-Pauschbetrag pflegebedingte Aufwendungen als außergewöhnliche Belastungen nach § 33 EStG absetzbar sind oder ob dafür auf den Pauschbetrag verzichtet werden muss. Seit 2008 gilt folgende Regelung:

Falls Sie den Behinderten-Pauschbetrag gemäß § 33b Abs. 3 EStG in Anspruch nehmen, werden pflegebedingte Aufwendungen nicht zusätzlich als außergewöhnliche Belastungen nach § 33 EStG anerkannt. Es gilt das "Entweder-Oder-Prinzip" (R 33.3 Abs. 4 EStR 2008).

Sie müssen sich also entscheiden: Entweder beantragen Sie den Behinderten-Pauschbetrag, oder Sie machen die pflegebedingten Kosten gegen Nachweis als außergewöhnliche Belastungen geltend. Beim Nachweis muss das Pflegegeld von der Pflegeversicherung angerechnet werden, und vom verbleibenden Betrag zieht das Finanzamt noch die zumutbare Belastung ab. Damit also die Berücksichtigung gemäß § 33 EStG vorteilhafter ist, müssen die Aufwendungen höher sein als der Behinderten-Pauschbetrag, das erhaltene Pflegegeld und die zumutbare Belastung.

Aber keine Regel oder Ausnahme:

Folgende besondere Ausgaben können Sie zum Beispiel neben dem Pauschbetrag ansetzen:

- außerordentliche Krankheitskosten, die durch einen akuten Anlass verursacht werden, zum Beispiel Kosten einer Operation, einer Heilbehandlung, Arznei- und Arztkosten,

- Ausgaben für eine Heilkur, die aufgrund eines vor Kurantritt ausgestellten amtsärztlichen Attestes durchgeführt wird (die ärztliche Bescheinigung eines Medizinischen Dienstes der Krankenversicherung steht dem amtsärztlichen Attest gleich),

- behinderungsbedingte Umrüstungskosten für ein Auto,

- behinderungsbedingte Umbaukosten der Wohnung,

- behinderungsbedingte Fahrtkostenpauschale (ab dem Jahr 2021):

Bis einschließlich zum Jahr 2020 konnten Fahrtkosten im Zusammenhang mit einer Behinderung mit 0,30 Euro je gefahrenen Kilometer bis zu bestimmten Höchstbeträgen berücksichtigt werden. Diese Berücksichtigung erforderte regelmäßig auch einen Nachweis der gefahrenen Kilometer. Auf diesen Nachweis wird ab dem Jahr 2021 verzichtet.

Die behinderungsbedingte Fahrtkostenpauschale beträgt:

- 900 Euro: bei Menschen mit einem Grad der Behinderung von mindestens 80 oder einem Grad der Behinderung von mindestens 70 und dem Merkzeichen „G“ für gehbehindert

- 4.500 Euro: bei Menschen mit außergewöhnlicher Gebehinderung (Merkzeichen „aG“), Blinden (Merkzeichen „BI“), Taubblinden (Merkzeichen „TBI“, hilflosen Menschen (Merkzeichen „H“) oder Menschen für die der Pflegegrad 4 oder 5 festgestellt wurde.

Folgende Besonderheit ist bei der Berücksichtigung der behinderungsbedingten Fahrtkostenpauschale zu beachten:

Die behinderungsbedingten Fahrtkosten sind Teil der allgemeinen außergewöhnlichen Belastungen. Von der Gesamtsumme der außergewöhnlichen Belastungen, wozu auch die behinderungsbedingte Fahrtkostenpauschale hinzugerechnet wird, wird bei der Berechnung Ihrer Einkommensteuer noch die Minderung um die zumutbare Belastung vorgenommen.

(2022): Wer bekommt den Pauschbetrag für Behinderte?

Wie wird eine Behinderung nachgewiesen?

Der Nachweis der Behinderung erfolgt durch das Versorgungsamt. Ab einem Behinderungsgrad von 50 Prozent erhalten Sie einen Schwerbehindertenausweis, bis zu einem Grad von 45 stellt das Amt einen Feststellungsbescheid aus. An diese Bescheide ist das Finanzamt gebunden.

Sollten Sie aufgrund Ihrer Behinderung eine Rente oder andere Bezüge erhalten, reichen in der Regel auch der Rentenausweis oder ähnliche Bescheide als Nachweise aus.

Für die Gewährung des erhöhten Pauschbetrages für Hilflose bzw. Blinde, muss im Schwerbehindertenausweis der Vermerk „H“ bzw. “Bl“ eingetragen sein. Bei hilflosen Personen ist auch der Bescheid der Pflegekasse über die Einstufung als Pflegebedürftiger der Pflegestufe III (bis 2016) bzw. die Zuerkennung des Pflegegrades 4 oder 5 (ab 2017) ausreichend.

(2022): Wie wird eine Behinderung nachgewiesen?

Was passiert, wenn sich der Grad der Behinderung ändert?

Der Behinderten-Pauschbetrag gilt immer für ein ganzes Jahr. Verändert sich der Grad der Behinderung (GdB) im Laufe des Jahres, wird Ihnen immer der Pauschbetrag nach dem höchsten Grad gewährt, den der ärztliche Gutachter im Kalenderjahr festgestellt hat.

Beispiel

Max hat einen GdB von 50. Im Laufe des Jahres verschlechtert sich sein Gesundheitszustand. Daraufhin stuft ein Gutachter auf einen GdB von 65 herauf. Daher kann Max in diesem Jahr mit dem höheren Pauschbetrag von 1.780 Euro rechnen.

(2022): Was passiert, wenn sich der Grad der Behinderung ändert?

Sichern Sie sich einfach die volle Steuererstattung, die Ihnen zusteht!

Nur Lohnsteuer kompakt bietet Ihnen:

- Persönliche Steuertipps im Wert von 312 Euro (Durchschnitt)

- Verständliche Eingabehilfen und Erklärungen

- Import aus jeder beliebigen anderen Steuersoftware

- Schnelle Antworten bei Fragen

Jetzt kostenlos testen